- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

密集下调存款利率,多家银行出手

日前,又有多家银行“降息”。

来自浙江、新疆、广西、贵州等地的中小银行密集发布公告,宣布自9月下旬起下调存款利率。这波下调涉及的具体存款种类较多,下调幅度从5个基点至50个基点不等。在业内看来,在银行息差承压,贷款利率下行背景下,银行存款利率后续仍有调降空间。

中小银行密集下调存款利率

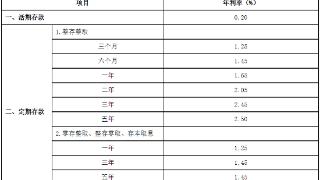

日前多家中小银行在官方渠道发布公告,公布了最新的人民币存款挂牌利率,不同期限的整存整取、零存整取、整存零取等多类存款产品的利率均有涉及。

据记者不完全统计,此番“降息”动作中,有数十家城商行、农商行、农信社、村镇银行等集中宣布下调存款利率,其中村镇银行居多。

从最新消息来看,仅9月20日,就有广西武鸣农信社、浦北国民村镇银行等多家银行公告称,自9月21日起调整存款产品利率。

调整后,广西武鸣农信社六个月、一年期、二年期、三年期、五年期整存整取定期存款利率分别为1.7%、1.8%、2.1%、2.6%、2.6%,相较于此前,利率分别下降5个基点、25个基点、25个基点、20个基点、30个基点。

值得一提的是,一个月前的8月21日,该行刚刚下调过存款利率,彼时的调整涉及活期存款、定期存款、协定存款和通知存款等多类存款。而此次调整,主要是整存整取利率的进一步调降。与今年2月下旬相比,广西武鸣农信社的三年期和五年期整存整取定期存款利率已双双下降60个基点。

接连“出手”的还有钦南国民村镇银行,该行在9月5日刚刚调整过整存整取定期存款产品利率,9月21日则主要调整了零存整取、整存零取、存本取息等种类的存款利率。

9月19日,隆德六盘山村镇银行公告称,参照本地区同业机构人民币活期存款利率水平,自9月21日起,活期存款挂牌利率由0.35%调整为0.15%,其他各期限挂牌利率不做调整。而在7月1日,该行已经调降了多类存款品种的利率。

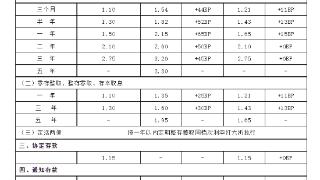

同日,云南石屏北银村镇银行公告宣布自9月20日起调整人民币存款挂牌利率。对比来看,整存整取、零存整取、通知存款均有涉及,其中三个月、六个月、一年、三年、五年的定期存款利率分别下调15个基点、30个基点、10个基点、25个基点、20个基点和50个基点。

9月18日,新疆银行公告表示,自9月21日起将调整人民币存款挂牌利率。经调整,该行一年期、二年期、三年期、五年期个人整存整取定期存款利率分别为1.95%、2.05%、2.25%、2.25%,较此前分别下降30个基点、40个基点、35个基点、35个基点。这也是新疆银行自7月26日下调存款利率后,两个月内再次下调利率。

据公告,日前下调存款利率的银行还有建德农商银行、德隆六盘山村镇银行、南宁武鸣漓江村镇银行、高密惠民村镇银行、仁怀蒙银村镇银行等。其中,不少银行是半年内第二次下调存款利率。

经过调整后,中小银行的人民币存款挂牌利率与大型商业银行的差距明显缩小,但仍然处于略微偏高水平。

或为8月以来‘’降息潮‘’的延续

在业内人士看来,日前中小银行密集下调存款利率,或为8月份以来降息潮的延续,表明银行新一轮存款利率下调仍在持续。

继六大国有商业银行、12家全国性股份制银行7月份调降人民币存款利率之后,8月份多家中小银行纷纷跟进,调降人民币存款挂牌利率,包括上海银行、苏州银行、宁波银行、厦门银行、长沙银行、湖南银行、重庆银行等多家银行。

随后,各地城商行、农商行、农村合作银行、农信社、村镇银行等众多中小金融机构陆续跟进,也有部分银行从9月份起下调人民币存款利率。融360监测数据显示,进入8月,银行调降存款利率达到高峰期,农商行、村镇银行3年期、5年期定存挂牌利率下调幅度更大,个别银行降幅最高达到80个基点。

“综合来看,9月下旬开启的这波以村镇银行等中小银行为主的利率调降,依然是8月份开启的这轮降息潮的延续和补充。相比大型国有商业银行和全国性股份制银行,中小银行的存款利率通常具有比较明显的优势,因此会陆续跟进下调利率。”一位银行人士说,“这些银行下调存款利率的举措,实际上是根据国家利率政策以及市场利率定价自律机制要求,结合自身实际情况做出的决定。”

未来银行存款利率走势如何?是否会进一步下调?多位市场人士普遍认为,存款利率或仍有下调空间。

融360数字科技研究院艾亚文在报告中提及,继国有、股份制银行下调挂牌存款利率后,大部分城商行等也随后跟进,体现了银行业在政策引导及市场利率自律机制下的协调行动,对利率更加敏感。“央行近期已超预期降息,在低通胀背景下,实际利率仍处于高位,实体融资成本较高,国内降准降息仍然可期,存款利率仍有下调空间。”

至于下调存款利率的原因,一方面,受到宏观经济复苏、货币政策调控等因素的影响,市场利率水平整体走低。另一方面,社会融资需求增速明显放缓,尤其居民存量房贷置换等因素影响下,银行资产端结构发生变化。

“答案或许在于存贷利差空间的进一步压缩。原本这一差距是银行赖以生存的‘金矿’,但目前这块似乎正被悄然紧缩。”一位分析人士指出,因此银行下调存款利率主要在于缓解净息差收窄的压力、稳定收益水平、同时持续降低实体经济融资成本。

据国家金融监督管理总局数据,今年二季度商业银行净息差为1.54%,与一季度持平,也是2022年以来首次环比企稳,但仍偏离1.8%的警戒水平。在此背景下,存款利率下调有助于银行降低负债端成本,缓解净息差压力。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-09-22 14:45:05

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: