- 我的订阅

- 国际

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

3.3%!去年四季度美国GDP增速大超预期,美股开盘走高

当地时间周四(25日),美国商务部公布的初读数据显示,美国去年四季度实际国内生产总值(GDP)按年率计算增长3.3%。市场此前预期该数据将回落至2%,前值为4.9%。

美国商务部表示,第四季度的增长主要反映了消费者支出及出口的增加。同时,在GDP中作为扣除项计算的进口量也同步增加。具体来说,此次增长反映了消费者支出、出口、州和地方政府支出、非住宅固定投资、联邦政府支出、私人库存投资和住宅固定投资的增加,进口也有所增加。其中,消费者支出的增长反映了服务和商品两方面的增长,而出口方面,以石油为主的商品及以金融服务为主的服务均有所增加;进口方面,以旅行为主的服务领域有所增加。

与去年第三季度相比,第四季度GDP的相对放缓主要反映出私人库存投资、联邦政府支出、住宅固定投资和消费者支出的减速。进口增长也有所放缓。第四季度个人消费支出(PCE)价格指数增长1.7%,相比之下,第三季度上涨了2.6%。剔除食品和能源价格的PCE价格指数上涨2%,与第三季度持平。

此外,2023年实际GDP同比增长2.5%,相比之下,2022年增幅为1.9%。

受此消息提振,美股开盘上涨,道指涨0.2%,标普500指数和纳指涨幅均超0.3%。债市方面,10年期美债收益率下跌3个基点至4.15%,2年期美债收益率下跌1个基点至4.37%。

根据CME美联储观察工具显示,市场预计美联储3月降息25个基点的概率降至44.3%,按兵不动概率54.6%。

美联储政策对华尔街的实际影响

纽约对冲基金Trutino资本管理公司合伙人陈家一在接受第一财经采访时表示,美国经济主要靠消费驱动,GDP数据最终体现的是美国消费者的健康程度。市场当前主要关注点在于美联储开始降息的具体时机与幅度,以及美国经济是否将陷入衰退。从目前的情况来看,经济陷入衰退的可能性似乎并不高。在通胀率持续下降的背景下,美联储采取降息措施的可能性相当大,这基本是市场的普遍共识。

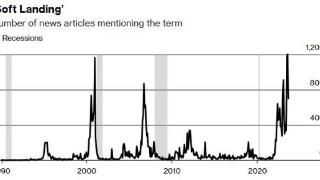

陈家一认为,目前市场正逐步回归至疫情前的经济模式,即消费驱动经济。然而,相对而言,消费需求似乎较难以刺激。此外,供应链问题的逐渐解决有望推动全球经济的逐步复苏。同时,发达国家面临的人口下降问题将继续对经济产生影响。他预计,除非出现类似疫情期间的大规模政府财政刺激措施,否则通胀率恢复至正常水平的趋势应会持续。同时,他还预计美国无论哪个党派执政,再次实施大规模财政刺激的可能性并不高。因此,基于这些观察和分析,美国经济将逐步实现所谓的“软着陆”,即缓慢而平稳地过渡至正常状态。

“软着陆”概率越大,投资风险偏好也越大。陈家一表示,相比于关注美联储具体从几月开始降息,他更关注进入降息周期后,应当采用什么样的交易策略,尤其是在市场尚未完全反映降息周期预期的情况下。现在华尔街普遍倾向采用“利率曲线陡化(Curve Steepen)”策略,即预测利率曲线将变得更加陡峭。这种策略是基于市场普遍预期美联储将进入降息周期的背景下。同时,另一种策略是预测固定收益市场的风险波动率将下降。这一预测基于历史经验,认为当美联储开始降息时,利率越低,其风险波动性也越低。“目前我也在采用这样的策略,即预测固收市场的风险波动率将趋于下降。鉴于这一预期,我会增加我的投资头寸,这是我当前投资组合的一部分基础策略。”他对第一财经表示。

包括GDP在内的短期数据是影响对冲基金仓位大小因素之一,也会影响投资人的风险偏好。陈家一还举了一个例子,即在美国房地产债券市场的投资策略。美国房地产债券允许借款人在市场利率下降时提前还款并重新融资,以获得更低的利率。这对房地产债券投资者来说是一把双刃剑。当市场利率上升时,投资者能够锁定较低的利率,但当利率下降时,借款人可能选择提前还款,这对投资者而言不利,因为他们可能失去了原本更高的利息收入。因此,房地产债券的定价与固定收益市场的波动率密切相关。当市场预测固定收益市场的波动率会上升时,房地产债券通常会变得更便宜。基于目前的市场预测,他打算增持美国房地产债券,对冲利率风险,同时预计美国利率市场的波动率将下降。

责编:陶纪燕 | 审核:李震 | 监审:万军伟

(来源:第一财经)

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-01-26 12:45:13

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: