- 我的订阅

- 科技

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

聪明的钱|葛兰抛不掉,基金涨不回

844亿的管理规模、9亿的管理费用、-42 %的历史最大回撤、15%的净值跌幅。让基民亏了钱,不再是“小甜甜”的葛兰也不得不连忙深夜辟谣:1.7亿的翠湖和我没关系。

此前,葛兰凭借优秀的业绩被投资者封上了“公募一姐”的名号,巅峰时期管理规模突破千亿。然而,在22年葛兰并没有交出一份令人满意的答卷,不过基金份额仍在上升,可见投资者对她的信任并未因为短暂的失利而消失。

近期医药板块表现低迷,葛兰管理的中欧医疗健康净值跌了又跌,不少投资者也在“用脚投票”,基金一季报显示,中欧医疗健康在3月末的份额环比有所下降。

图:中欧医疗健康A净值及份额走势 来源:Wind

实际上近期医药板块的萎靡,不仅仅是由于板块轮动,资金流向大热的TMT板块,算不上漂亮的基本面也是一方面原因。从22年报和23年一季报来看,医药板块的基本面虽有改善,但也没有到能够开启独立行情的水平,而且基金经理对此可能也早有预期,公募非医药主题基金在Q1也小幅减仓了医药。

在这样的行情之下,医药主题的基金经理可能显得有些无奈。那么,高光之下的“医药女神”跌落神坛究竟是马失前蹄还是望洋兴叹?投资者又能从中获得什么启示?

01、重仓龙头—成也萧何败也萧何

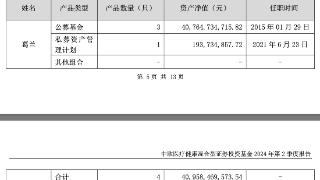

目前,葛兰管理的5只基金中4只出现了亏损,最大跌幅超过10%。其中管理规模最大,同时也是葛兰成名作的中欧医疗健康A,目前其跌幅也达到了7%。曾经的“绩优生”到现在的“吊车尾”,学霸葛兰到底败在哪了?

图:葛兰管理基金业绩表现 来源:Wind

年初至今,医药指数的表现持续跑输大盘,并且差距在逐渐拉大。从具体数值来看,沪深300指数最高涨幅达8%,而申万医药生物涨幅最高仅有6%。再横向对比其他行业,传媒、通信、计算机涨幅分别达57%、29%、25%,表现亮眼,而申万医药指数年初至今涨幅为0.63%,在一级行业中排名倒数。

图:申万医药指数VS沪深300指数 来源:Wind

从医药二级子行业的表现来看,以CXO(医药研发外包)为主要成分的医疗服务板块出现了深跌,同时其他子行业亦亮点不多。CXO深跌的主要原因是新冠订单随疫情结束后产生的基数效应与需求悬崖,改变了部分CXO龙头的预期,同时对CXO的估值体系也发生了改变,而葛兰最大的仓位恰好就集中于药明康德、康龙化成、凯莱英等CXO龙头。

图:申万二级行业涨跌幅 来源:Wind

葛兰管理下的中欧医疗健康,近3年的持仓风格特征主要是典型的大盘成长,重仓股相对集中在那些个大白马上。截至23Q1,中欧医疗健康重仓的子行业除了CXO外,其他重仓子行业还包括创新药、医疗服务、医疗器械等,而仓位占比前三大个股与22Q4一样,依然是爱尔眼科、药明康德、迈瑞医疗,持仓数量较22Q4有不同程度的减持。

图:中欧医疗健康A十大重仓股 来源:Wind

02、回顾一季度,葛兰到底做了啥?

对比中欧医疗健康的一季报与22年年报,前十大重仓股中,仅华东医药取代了通策医疗,其余九只重仓股依旧是“老面孔”。从重仓股的调仓情况来看,一季度增持了恒瑞医药和凯莱英,减持了迈瑞医疗和爱尔眼科,而且对这俩减持的幅度并不低。

图:中欧医疗健康A一季度持仓 资料来源:Wind,36氪

先来看看前十大重仓股中增持的两只股票,凯莱英作为新冠订单的最大受益者之一,22年全年的业绩都因此实现了高增长,但是股价却一直在跌跌不休,究其原因是节奏问题。凯莱英公告大订单是在21年下半年,彼时大订单+CXO结构牛,让凯莱英的直接登顶。

所以,凯莱英在22年的持续调整,实则是大订单提前price in与CXO结构牛结束后的获利了结;到22年末时,凯莱英的股价与估值都被压缩到了历史底部。22年末,正好伴随着全面放开,经济生活开始恢复如常,国内新药研发的景气度也开始回升,所以凯莱英以及其他CXO龙头都跟随大盘有所反弹。

葛兰在今年Q1加仓凯莱英,从逻辑来看,一方面是看重凯莱英的估值足够便宜、安全边际足够,另一方面则是顺周期的逻辑。然而,CXO的反弹在春节后戛然而止,凯莱英在2、3月间都是在连续调整,除了业绩预期负面外,市场对CDMO也基本按化工股来估值,恰好盘面上又遭遇了AI抽水。

估值便宜与顺周期固然没错,但是CDMO的业绩预期负面其实是市场共识,而且CDMO的估值重塑也是市场共识。那么,即便AI突然爆火导致的抽水承压有相当的偶然性,但葛兰在Q1增持凯莱英似乎对剩余的两大利空缺乏足够的重视。目前,凯莱英已经接连跳水跌至年内低点,对基金净值自然会产生负面影响。

另一只加仓的恒瑞医药,作为国内创新药的旗帜,在22年经历了仿制药集采、创新药降价、医疗机构诊疗量下滑等一系列问题,导致了全年业绩承压。今年以来,恒瑞股价表现不俗,从年初的38元/股涨到Q1结束时的42.8元/股,期间涨幅12.6%,主要是市场预期上述利空或减弱、或消失,好预期是恒瑞股价在近期上涨的核心动力。

所以,葛兰增持恒瑞的逻辑清晰顺畅,而且业绩增长的趋势也是对上述逻辑的持续兑现。再从增持的幅度来看,恒瑞医药增持了5.28%而凯莱英只增持了0.19%。整体来看,葛兰增持的操作是功大于过。

再来看一下减持的迈瑞医疗和爱尔眼科,关于迈瑞医疗22的收入与归母净利润增速基本稳在20%左右,业绩稳健增长的动力,主要的原因有三:

1. 医疗新基建的带动;

2. 出海带来的业绩增量;

3. 资源整合起效叠加持续的研发投入,助力高质量发展;

即便迈瑞质地不错,但是近大半年来的股价却是不温不火,去年9、10月间的反弹之后,至今都是震荡调整。从交易的结果来看,一方面是投资者对迈瑞有较大的分歧,这个情况类似20年下半年市场对化学发光的分歧,在新的催化到来前,其股价很难再向上突破;另一方面,以迈瑞为代表的医疗器械不是今年以来市场交易的重点,尤其是今年春节以后的2、3月间。

爱尔眼科的情况与迈瑞类似但又不完全一样,爱尔眼科在22年11月至23年1月跟随大盘连续反弹了3个月,反映的是场景恢复、流量恢复、消费复苏,而之后的调整则反映了消费领域强预期与弱现实的纠缠,当然也有AI抽水的影响。

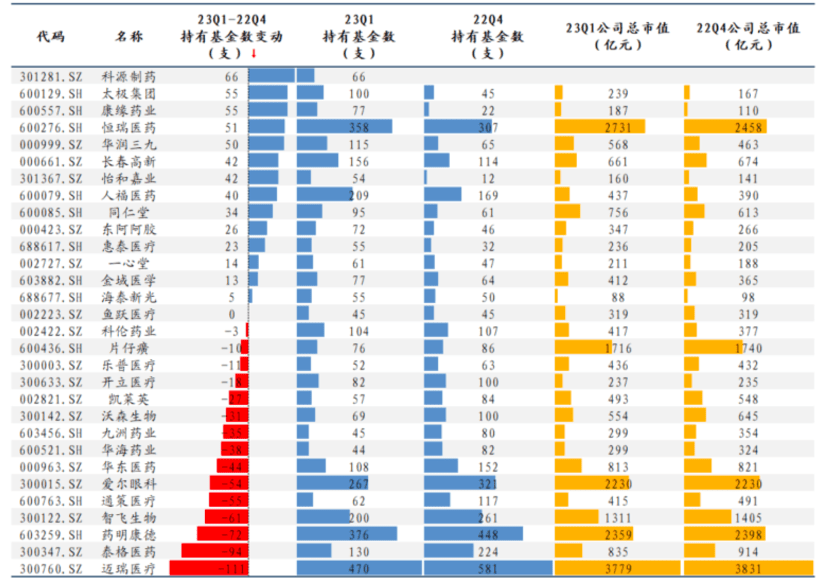

根据卖方统计,迈瑞还是今年Q1基金持有数量减少最多的医药股,爱尔眼科也是同期基金持有数量减少较多的个股。由此可见,不少公募在这俩标的预期不确定的情况下选择了杀跌,同期的葛兰亦是如此,这一波操作防守的意图非常明显。

2023Q1基金重仓持股(医药股)环比变化 资料来源:国盛证券,36氪

值得注意的是,葛兰在一季度加大了中药股仓位配置。尽管健民集团并不在前十大持仓股中,但根据健民集团的一季报显示,中欧医疗健康新进成为十大流通股东,期末持仓315.82万股。

疫情这三年,中药受政策利好驱动,逆转了之前被看空的预期,目前已然是预期最好的医药子行业,而买入中药也是医药基金在Q1的主流选择。葛兰在同期加大对中药的配置同样也是顺应了行业发展的逻辑,而且从仓位的角度来看,中药龙头片仔癀在中欧医疗健康的十大重仓股中排名第八,也表明了葛兰长期看好中药赛道。

从调仓的情况来看,葛兰在一季度减持了CXO,并且从以大票为主逐渐过渡到买入更多小票。而关于今年春节后至今基金净值的持续下滑,主要并不是因为加减仓的操作导致的,还是在于仓位一直过于集中在CXO、医疗服务等表现相对较差子版块的龙头股。

03、基金管理规模是基金经理永恒的难题

实际上,导致葛兰成绩不理想的另外一个重要原因依然是老生常谈的基金管理规模问题,正所谓船大难掉头。基金管理规模固然是基金经理能力和身价的体现,但随着规模的增长,管理难度也会随之增加。

人的精力始终是有限的,当基金规模过大,基金经理们配置资产的选择就会受到局限,通常超大规模的权益基金风格上大都是大盘风格,重仓股亦是以大白马为主,张坤、葛兰等知名基金经理多是如此,究其原因在于:

1. 管理规模巨大的主动管理型基金,如果主要拿小票去完成资产配置,需要配置的股票支数要远超大盘风格,不仅完成资产配置的难度会越大,吸筹的节奏大概率会被拉长。

2. 买入之后仍需要对这些股票进行长期的跟踪,以便于下一步的操作,而这对于基金管理人的管理能力、团队人员的精力都会是严峻且长期的考验。

目前由于中欧没有进行限购,葛兰管理的基金规模合计超800亿,中欧医疗健康的管理规模则接近600亿,规模带来的管理难度是肉眼可见的。

就拿葛兰Q1减持CXO的操作为例,即便CXO盘面表现相对较差,对基金净值构成拖累,也只能做到少量减持。这是因为,巨型基金重仓后的持股数量惊人,鉴于A股涨跌停的限制,即便要减持也很难在短期内实现大量减持,而且一旦大量出货容易引发踩踏事件,对净值更加不利。

因此,受限于基金题材以及规模,葛兰对中欧医疗健康的操作可以说是“带着镣铐跳舞”,既然坐上了“公募一姐”的宝座,也不得不接受“欲戴其冠、必承其重”的现实。

04、对于投资者的一些启示

对于基民们来说,之所以会选择“养基“一方面是因为基金的资金门槛较低,交易方便;另一方面,把钱交给更为专业的人管理,胜算更大是广大基民的一大共识。然而,在市场充满不确定的时候,基金想要获得超额收益也不是件容易的事情。

在目前海外货币政策拐点存疑,且存在极强的衰退预期,而国内近期的部分经济数据显示,之前经济复苏的强预期在节奏上可能存在一定的不确定性,这就影响到了权益资产的预期,这亦表示未来权益型基金可能会更难做了。

在经历了“葛兰都亏钱”之后,基民们对于基金应该有更为理性的认知。

首先,要客观的认识规模、主题等因素带来的管理难度,不能因着明星效应盲目跟随明星基金经理。其次,在投资主题基金的时候,对市场仍需要有一定判断,把选择标的交给更专业的基金管理人,自己则要选对赛道。最后,对于自己的风险承受能力要有一定判断,需要选择适合自己风险偏好的基金。

当然,对于基金公司来说,也需要承担起更多的责任,并在提升资产管理能力上多下功夫。基民亏钱,基金公司稳赚管理费,这终究是不长久的非良性模式。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-05-10 13:45:04

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: