- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

东莞农商银行2023年净利降12% 不良率升0.33个百分点

中国经济网北京3月27日讯昨日晚间,东莞农商银行(09889.HK)发布2023年度业绩公告。2023年,东莞农商银行实现营业收入132.60亿元,同比增长0.18%;实现净利润53.46亿元,同比减少12.11%;实现归属于本行股东的净利润51.61亿元,同比减少12.99%。

公告显示,东莞农商银行拟按照经审计的2023年度净利润的10%提取法定盈余公积计人民币5.06亿元;按照净利润的10%提取一般准备人民币计5.06亿元;以总股本为基数每股现金分红人民币0.265元(含税)。其余未分配利润结转下年。上述利润分配方案尚需2023年度股东大会审议批准后方可实施。

2023年,东莞农商银行实现利息净收入105.72亿元,同比减少3.61亿元,降幅3.30%,其中,利息收入人民币230.83亿元,同比增加人民币3.02亿元,增长1.33%;利息支出人民币125.10亿元,同比增加人民币6.63亿元,增长5.6%。

2023年,东莞农商银行归属于本行股东的每股净资产7.93元/股,同比增长6.87%;基本每股收益0.75元/股,减少12.79%。

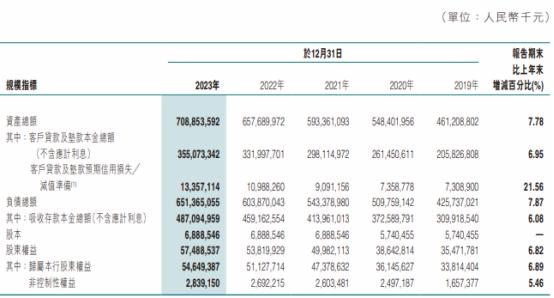

截至2023年末,东莞农商银行集团资产总额人民币7,088.54亿元,较上年末增加人民币511.64亿元,增幅7.78%,主要原因是贷款及金融投资规模稳定增长带动资产规模增长;负债总额人民币6,513.65亿元,较上年末增加人民币474.95亿元,增幅7.87%,主要原因是客户存款规模及向中央银行借款规模增长拉动负债规模增长。

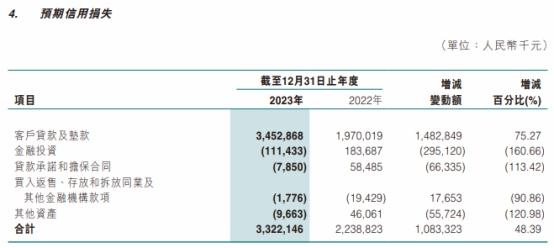

2023年,东莞农商银行计提客户贷款及垫款的信用减值损失为人民币34.53亿元,较去年同期增加人民币14.83亿元,主要是由于持续加大拨备计提力度增强资产风险抵御能力。

报告期内,东莞农商银行转回金融投资的信用减值损失为人民币1.11亿元,较去年同期减少计提人民币2.95亿元,主要是由于本集团持续优化金融资产投向结构,低信用风险债券占比持续提升,存量不良金融资产逐步压缩,导致需要计提的信用减值损失下降。

2023年,东莞农商银行预期信用损失33.22亿元,同比增长48.39%。

截至2023年末,集团不良贷款余额人民币43.00亿元,比上年末增加人民币14.29亿元。

截至2023年末,东莞农商银行不良贷款率为1.23%,较上年末上升0.33个百分点;拨备覆盖率308.30%,较上年末下降65.53个百分点。

截至2023年末,东莞农商银行资本充足率、一级资本充足率、核心一级资本充足率分别为15.85%、13.65%、13.62%,上年末分别为15.98%、13.74%、13.70%,分别较上年末下降0.13、0.09、0.08个百分点。

截至报告期末,东莞农商银行现有在职员工7,924人,其中男性4,663人,女性3,261人。

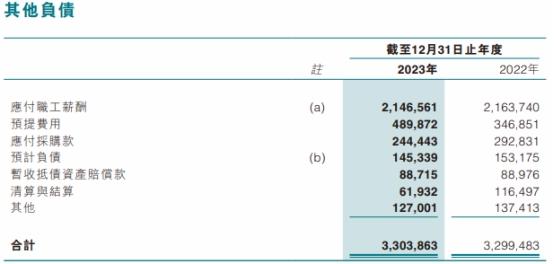

截至2023年末,集团应付职工薪酬21.47亿元,上年末为21.64亿元。

报告期内,集团员工费用为人民币30.23亿元,同比减少人民币1.59亿元,降幅4.98%。东莞农商银行称,员工费用是集团营业费用的最大组成部分,分别占2023年及2022年营业费用的62.72%及67.02%。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-03-27 17:45:06

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: