- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

首任总经理“离职不离司”,海保人寿高管更迭背后有何逻辑?|每

海保人寿自2018年5月开业以来首次更换总经理。

文/每日财报栗佳

近日,作为成立已超五年的新型保险公司—海保人寿,官宣了一则重要人事变更公告,让近期仍在进行中的各大寿险公司愈发密集人事轮换“大浪”,掀起一波高潮。

根据公告,海保人寿总经理兼合规负责人李高峰因个人原因于近期向公司辞去其公司总经理职务。经公司董事会研究决定,自2024年4月15日起,指定现任公司副总经理马玉春为公司临时负责人,代行公司总经理职责,代行期限不超过三个月,直至公司董事会选聘新任总经理,并经监管部门核准后,公司正式任命时止。

此次公告引发广泛关注的原因还在于,这是海保人寿自2018年5月开业以来的首次更换总经理。

据悉,作为海保人寿创始人员之一,1974年出生的李高峰,从海保人寿获批筹建至今,已与公司携手走过了七年多时间,期间正式任职总经理也有五年有余。

人事更迭背后,市场则更为关心的是,会对海保人寿有何影响,接下来又向何处发展。

总经理请辞下,董高监薪酬引“热议”

透过海保人寿官网披露的信息来看,虽然李高峰辞任了总经理一职,但仍然肩挑着合规负责人的重担。

值得一提的是,这样“摘帽不离司”的曲目,在海保人寿已经是二次奏响了。在2022年之时,原首任董事长潘细亚辞任董事长后,并未彻底离任,而是成为海保人寿副董事长,并一直任职至今。

彼时海保人寿顺势迎来了第二任“掌舵者”赵树华,公开资料显示,赵树华也是一位“70后”,来自于大股东“海马系”,曾历任一汽海马汽车科长、财务部部长,海马汽车集团财务总监,海马财务公司总经理。在此之前,赵树华还曾在海南华银国际信托工作过一段时间,有着信托投资方面的资历。

与目前董事长赵树华展业经历不同的是,李高峰曾一度活跃在证券界,有着非常丰富的投资管理经验。早期就职于光大证券、大鹏证券、国海证券等证券公司,分别担任过光大证券国际业务部、投资银行部、北方总部项目经理,大鹏证券投资银行武汉总部高级经理,国海证券投资银行总部业务董事等高管要职。

随后,李高峰跨界来到保险行业,担任过光大永明人寿董办主任、董事会秘书、党委副书记、副总经理兼财务、投资负责人等职务。

在未接棒海保人寿总经理一职前,李高峰也曾在公司担任多个要职,包括海保人寿财务负责人、无担保债券投资行政责任人、不动产投资业务风险行政责任人等。

以薪金水平来看,海保人寿一众董高监们的薪酬并不低。根据其最新披露的偿付能力报告,截至2023年末,海保人寿董高监总计人数为15人,其中,薪酬集中在100万-500万区间的高管人数占比近50%,共计7人;50万元-100万区间的有4人;低于50万元的也是4人。

值得注意的是,去年海保人寿净利润是自成立以来的最大一次亏损,亏去了3.18亿元,但公司去年最高年薪却高达342.46万元,在公布最高年薪且在亏损的29家非上市险企中排名中位。

股权两年频频生变,所为哪般?

事实上,人事变动的背后,也让近两年海保人寿持续动荡的股权结构问题暴露而出,甚至可以用跌宕起伏一词来形容。

2022年海保人寿迎来重大变局,其原始股东之一舜元建设在强化主业的战略调整下,将所持有的海保人寿12%的股权悉数转让给海马集团,全身退出股东名单,而海马集团持股比例由20%变为32%,成为海保人寿真正的第一大股东。

此次股权转让完成后,海保人寿的股东正式变为7家,其中海马集团以32%的股权占据第一位,成为海保人寿真正意义上的控股股东。原先与海马集团并列持股的海思科医药与易联众信息技术则成为并列第二大股东,持股比例均为20%。

才仅过了一年时间,在2023年刚开年之时,海保人寿突然发布一则公告,其第二大股东易联众将所持有的海保人寿13.5%的股权,以2.6亿元的价格转让给和锐医科。

这也就意味着本次股权转让成功后,易联众仍持有海保人寿6.5%的股权,退居第五大股东,而第二大股东则变更为海思科医药集团,接手海保人寿13.5%股权的和锐医科,则成为海保人寿的第三大股东。

客观公允而言,企业股权变更本应该是很自然的事情,但频繁调整则使得企业的经营缺乏实施长期发展战略的机会,让公司治理的内生性缺陷被放大,无形之间加剧了保险机构经营的波动性与风险,从而影响了保险机构的持续发展。

诚然,我们看问题也需要更全面,随着两次股权变更落地,海马集团和新进入的和锐医科两大股东,与海保人寿在业务拓展方面产生了很大的良性联动反应和互补性。尤其是依托两大股东在旅游、养老、医疗等资源优势加持下,海保人寿在举全力打造大健康+康养业务上持续发力。

正如此前李高峰公开表示的那样,海保人寿将继续依托海南自贸港政策、新技术和股东资源等优势,不断整合本土健康、医疗、养老、社区物业等服务资源,以保险为中心对接相关产业的产品设计思路,持续深耕发展“保险+养老”、“保险+医疗”、“保险+健康管理”等产业化规划。

还未进入稳定盈利期,2023年亏损扩大

再回到此次人事变更层面上来,从筹建之初作为创始人,任劳任怨扛起经营大旗,陪伴海保人寿走过七载春秋的李高峰,此次突然卸下总经理一职,还是让业内颇感意外的。

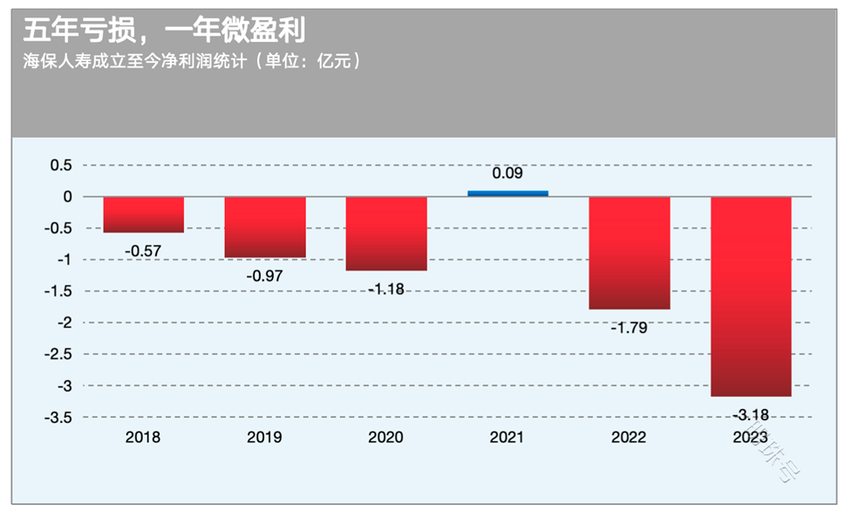

将时针往过去拨动,在李高峰正式担任总经理一职的五年时间里,海保人寿只在成立的第四个年头微微品尝过盈利的“果实”,其他时间均陷入亏损的泥潭中。

当然,我们也不必太过苛责,作为一家新生代险企,海保人寿发展时间并不长,目前仍处在“青少年”成长期,能在2021年之时实现微薄盈利,已经是很不容易了。而且通常来说,寿险公司由于开业之初成本较大,往往都处于亏损阶段,需要经历“七亏八盈”的规律,如今同赛道中的不少保司,还未打破这一定律,离首次盈利仍遥遥无期的中小险企并不在少数。

历年业绩报告数据显示,2018年—2023年,海保人寿实现保费收入分别为2.82亿元、11.74亿元、14.29亿元、8.92亿元、8.31亿元、11.29亿元;净利润分别为-0.57亿元、-0.97亿元、-1.18亿元、0.09亿元、-1.79亿元、-3.18亿元。

按此趋势,很明显看到海保人寿在2023年之时,亏损额度大幅拉升,也是自成立以来利润端出现的最大一次亏损。

《每日财报》分析其披露的2023年偿付能力报告,实现巨亏的原因可能与激增的退保率和投资端踩雷信托脱不了干系。

先来看退保率,在去年1-3季度之时,海保人寿退保率还算在低位水平,分别为0.62%、1.2%、1.72%,但是到了第四季之时,其退保率却毫无征兆的飙升至28.46%。对此,海保人寿也在报告中做出了解释,称因第四季度分入业务整体提前终止的影响,综合退保率较高。

作为对比,在已披露2023年四季度偿付能力报告的62家人身险公司中,海保人寿的退保率仅低于因风险处置豁免期结束后的大家养老。

而我们知道,退保率居高不下并不是一个好兆头,保司退保率越高,意味着净资产收益率越低,会对公司经营绩效产生重大不利影响。

数据最能说明问题,截至2023年末,海保人寿的净资产收益率和总资产收益率双双跌入负值区间,分别为-40.37%、-5.8%。

分产品来看,去年海保人寿退保金额和综合退保率居前三位的产品主要以终身寿险、两全保险、万能险等投资储蓄型产品为主。其中退保金额最高的产品为海保人寿金管家两全保险(万能型),全年累计退保规模达1560.62亿元,退保率为14.87%。

再来看投资收益端,去年海保人寿出现了重大投资损失。其在偿付能力报告“重大投资损失”中载明,截至2023年四季度末,公司持有的“中信信托-鸿业91号南京建邺项目融资集合资金信托计划”和“平安信托翔远239号集合资金信托计划”投资金额均为2亿元。

根据项目的实际情况,分别累计计提减值金额4618万元和3901万元,累计减值金额均超过公司四季度末净资产的5%,影响公司综合偿付能力充足率约下降7个百分点。

或是受此影响,去年海保人寿投资收益率降至个位数以下,仅为0.57%,较2022年2.91%高位急剧大幅滑落了234个基点,在62家人身险公司中排名倒数第五。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-04-26 20:45:08

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: