- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

巴以冲突升级,中国或将清零存在美联储的黄金,或再抛8000亿美债

#优质作者榜#11月1日,华尔街交易员们持续关注不断升级的巴以冲突是否会进一步升级以及伊朗,沙特和阿联酋的表态,美国称巴以冲突升级出现地区性外溢的风险非常高,这说明,目前的巴以局势仍在主导美国金融市场,黄金和油价走势,若伊朗最终卷入冲突,预计石油供应短缺担忧将引发油价大幅上涨,冲击150美元关口上方阻力。

这样的结果可能会让美国通胀预期失控,这将对目前本已处在风声鹤唳中的美国国债市场将形成自我强化的负面打击,10月30日,指标10年期美债收益率涨至4.86%,而近日更是一度升穿5%,触及2007年7月以来最高,被投资者猛烈抛售。

据美国银行最新报告称,他们正在遭受 “有史以来最严重的美债崩盘”,而自5月中旬以来该收益率已经飙升了165个基点,参照2013年美债暴涨130个基点诱发美国金融市场暴跌的经验,市场担心,随着交易员争相止损,美债的抛售潮将会自我强化。同时,华尔街交易员们也在评估上周美国的一系列经济数据将对美联储的加息路径产生何种影响。

对此,有着“新美联储通讯社”之称的机构表示“美债抛售凶猛”的趋势正在摧毁美国经济软着陆的希望,并增加美国金融市场崩溃的风险,或将会引发下一个美国银行业危机,进而削弱美联储年内再度加息的理由。

而作为美元核心根基的美债出现崩溃势必会影响到美元的价值和地位,以及赋予美国从美元作为世界最主要储备货币的地位中获得巨大的金融利益,其对美国金融系统造成的影响最终会损害美国的金融威望和美元地位,以及美国财政部的新债融资能力。

新消息表明,11月1日美国财政部将公布未来三个月的债券发行计划。摩根大通和德意志银行预计,美国在今年第四季度和明年第一季度的美国国债净发行规模约为1.5万亿美元,此外,摩根大通上周在一份报告中表示,预计未来几年美国财政收支缺口仍然较大,短期内,美国财政部将继续依靠“借新还旧”的模式来弥补财政赤字,但这并不可持续。

对此,曾成功预测美国量化宽松,货币历史波动的传奇人物埃格冯.格雷耶斯(Egon von Greyerz)表示,自1971年尼克松让美元以及大多数货币脱离金本位制以来,美国债务盛宴开始,美国债务总额52年内增长了惊人的56倍,所以,自1970年代初以来,美国股票上涨了54倍,这显然不是巧合。

但我们必须记住,美国一场灾难性的债务内爆可能会快得令人难以置信。他提到,未来几年黄金的重估迫在眉睫,他表示:从技术上讲,黄金将很快开始下一轮上涨,因为,在巴以冲突等地区性突发事件的影响下,现在全球央行将竭尽所能降低货币贬值。

所以,这些凭空创造如此庞大的货币债务的困境在于,它会导致永远无法真正偿还,这样对美元来说,不可避免的后果就是会出现金融崩溃和重置,这表明,美国靠借贷债务来驱动经济,借新还旧,寅吃卯粮,纸醉金迷的经济模式不可能长期存在。

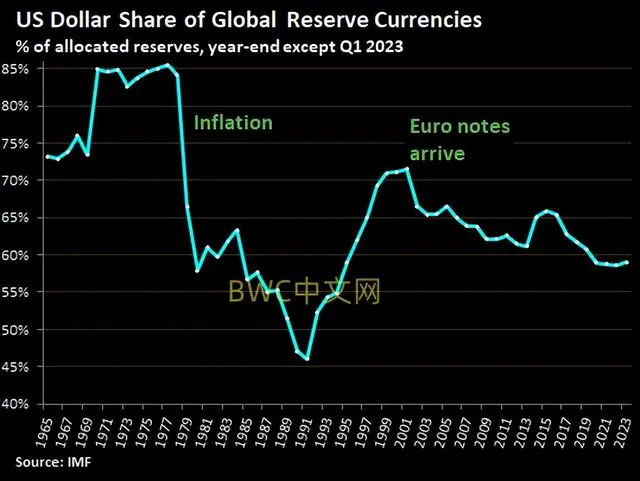

因为,现在美国面临的国际收支危机和债务负担越来越严重,在美联储通过数轮量化宽松,加上三年多以来的激进加息和飙升的债务赤字重压下,美元日益丧失了其货币地位。

美国国会预算办公室在10月4日最新的债务预测表明,到2030年,美国债务将达到50万亿美元,然后呈指数级增长,直到美元和美国国债最终崩溃。这些债务的债权人包括外国央行、公司和个人,其中,日本和中国是美国最大的债权国。

对此,美国金融历史学家吉姆·格兰特(Jim Grant)在10月30日撰文称,美国正在经历历史性的利率飙升,这场动荡可能是长达数十年的债券熊市的开始。他称,美元50年货币历史体系失败,黄金终将迎接辉煌的一天。他认为,黄金不应该作为通胀对冲工具进行交易,而应该作为对货币混乱的投资。

按美国金本位制的捍卫者亚历克斯·穆尼在10月26日提交给美国财政部的一项审核黄金储备透明度的更新提案(HR2671)中的说明就是,现在的100美元相对于黄金来说已经贬值了97%,所以,从这一点来说,美元与黄金脱钩本身就是在说明美元信用在丧失,这表明,美元是有保质期的,美元并不是金,真正的金是黄金。

紧接着,美联储的三位资深经济学家10月30日在纽约联储网站上再次撰文并直言不讳指出,虽然美元仍是最强的储备和结算货币,且在大宗商品和外汇交易中占据着绝对地位,但这并非不可改变,并警告称“美元无法长期维持王权”,因最近去美元化趋势值得关注,特别是美元相对落后的数字货币领域。

这表明,现在离美元印钞机最近的美联储经济学家们也公开承认美元有了危机,这是最新的进展,出乎市场意料之外。正在这个关键时刻,在美元大本营出现一件让交易员预料之外的事情。

这件事情就是总部位于美国的全球资产管理公司景顺在2024年第一季度对100多家主权投资者和全球央行进行的一项调查结果表明,约43%的调查机构预计未来三年将增加黄金配置,在这些群体中,还有71%的央行意外的表示他们担心自己国家存在美国的黄金资产会被没收,正在计划将其存在美国和英国等海外金库中的黄金遣返回国,以确保其真正安全。

这表明黄金作为天然储存财富的价值手段和货币功能正在从美国的货币史中回归,以表达投资者对美元失去信心,事实上,外界对美联储金库安全性的怀疑,这从不少国家要运回储存在美联储的黄金的浪潮中就能观察得到。

BWC中文网在不同的场合多次提及,自2022年以来,包括德国,法国,匈牙利,土耳其,荷兰,斯洛伐克,比利时,委内瑞拉,奥地利,瑞士,澳大利亚等11国央行先后宣布或已经将存在美联储或英格兰银行的黄金运回国。而正在这个节骨眼时刻,事情突然有新变化。

据美国金融网站ZeroHedge在一篇有关“许多国家将存在海外的黄金运回国”的报道中提及,在全球经济碎片化趋势的背景下,考虑到,自2022年以来,中国一直是购买黄金以尽量在外储领域减少美债敞口的大买家。

值得一提的是,国际金融报此前在一篇“美国私吞了多少黄金的”报道中显示,目前中国可能有600吨黄金储备在美联储,这似乎直接印证了美国金融网站ZeroHedge在10月30日发布的一篇有关中国计划提前遣返存在美国黄金的分析。所以,中国料将会计划提前遣返存在美国的600吨黄金,跟随波兰,法国,德国等国将储存在海外的黄金清零以运回国的脚步。

我们还注意到,中国正在大量囤积黄金,据中国黄金协会在10月25日发布的统计数据,2023年前三季度,中国的黄金消费量同比增长7.32%,高达835吨,上海黄金交易所和上海期货交易所全部黄金品种累计成交量双边12.37万吨,同比增长40.55%,创下2019年以来的最高水平。

另据世界黄金协会在10月24日更新公布的数据显示,8月份,中国进口黄金119吨,较上月增加15吨,这也使得中国在今年前8个月共从欧美主要黄金市场中共进口了1017吨黄金,料将创下2015年以来最强劲季度表现。

我们还注意到,据中国海关和央行的最新数据,中国在9月份再次增持了26.1吨黄金,是自去年11月打破沉默增持报告黄金储备以来的第十一个月连续购买黄金,累计共增持了约243吨,并将中国的总黄金储备推至2192吨的历史高位,占其总储备的4%,且中国自今年1月以来,一直保持全球央行中最大黄金买家的地位。

正如美国金融网站零对冲在10月14日援引的一份报告中所描述的那样,“大量黄金正从纽约,瑞士等全球金融中心的金库中被运出,向东流动,以满足中国的需求”。

目前有关全球遣返黄金回国的最新进展是,据意大利央行在10月29日更新发布的消息称,意大利也有近580吨黄金储在美联储,并正式宣布将提前运回存在美联储的黄金,紧接着,罗马尼亚当局也宣布计划要将存在英格兰银行的黄金运回国自己保管。

因为,美国联邦当局和美联储一直缺乏透明度,削弱了公众的信心,这也让有关美联储替全球60多个国家央行和国际组织保存黄金储备的话题一直是一个神秘和被欺骗所包围的问题,所以,各国的人们或投资者理所当然地担心他们存在美国的黄金持有量是否安全。

另外,据瑞银分析师Elena Amoruso团队在上周发布的最新研究报告似乎也在印证上述现象,报告提到,“最近全球央行囤积黄金的表现非常耐人寻味,不过,全球各国的黄金最好存放在海外机构,可以用作外汇贷款的抵押品”。

而以上发生的这些事是一个需要读者朋友们引起重视的信号,这体现了全球央行正在让黄金在国际储备资产和金融交易中发挥更大的作用,黄金作为天然储存财富的价值手段和黄金恒定的金融货币属性正在从美国的货币史中回归,黄金可能将再次恢复支持数字货币或SDR特别提款权的锚定功能,以表达对美国金融系统和美国国债安全性的质疑。

紧接着,美国金融研究机构零对冲在10月30日发表的报告中称,在巴以冲突持续冲击美国通胀攀升的条件下,如果美国隐性违约风险增加,作为美债的全球央行大买家们料将接下去会再抛售8000亿美债的可能,以降低美债敞口风险,如果不确定性增加,一些持仓只有几百亿美元的央行甚至存在清零持仓可能。

同时,目前美联储为了维护美国国债的市场份额和美元的货币信用,更是无权阻止或拒绝各国运回属于自己国家的黄金。这在美国面临金融灾难和11月18日的联邦停摆风险使得美国信用环境萎缩的环境下,料将会变得更加明确。(完)

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-11-01 13:45:01

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: