- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

中航上大业绩连升毛利率低于同行 经营现金流去年转负

中国经济网编者按:深交所上市审核委员会定于2023年7月28日召开2023年第57次上市审核委员会审议会议,届时将审议中航上大高温合金材料股份有限公司(以下简称“中航上大”)的首发事项。公司拟于深交所创业板上市,保荐机构为中国国际金融股份有限公司,保荐代表人为白东旭、高嵩。

中航上大拟募集资金125,000.00万元,计划分别用于年产8,000吨超纯净高性能高温合金建设项目、补充流动资金。

2020年起,中航上大营业收入和净利润呈上升趋势。2019年至2022年(以下称“报告期”),中航上大实现营业收入分别为66,552.76万元、55,958.28万元、91,244.60万元、128,554.86万元,实现净利润/归属于母公司所有者的净利润分别为2,762.21万元、1,884.46万元、6,922.33万元、10,708.88万元,实现扣除非经常性损益后归属于母公司所有者的净利润分别为1,412.98万元、-3,543.32万元、5,166.35万元、7,076.52万元。

报告期内,公司经营活动产生的现金流量净额分别为681.18万元、1,710.87万元、2,561.09万元、-18,859.61万元,销售商品、提供劳务收到的现金分别为47,547.18万元、44,860.51万元、75,804.91万元、91,491.80万元。

2019年至2022年,中航上大应收账款账面余额分别为10,176.34万元、11,227.64万元、15,376.19万元及27,581.89万元,应收账款账面价值分别为9,651.38万元、10,632.35万元、14,586.78万元及26,142.46万元,占各期末流动资产的比例分别为12.88%、14.96%、16.76%及18.28%。

报告期各期,公司应收账款周转率分别为7.35次、5.23次、6.86次及5.99次,同行业可比上市公司应收账款周转率平均值分别为5.38次、6.02次、7.05次、5.69次。

2019年至2022年,中航上大存货余额分别为39,541.53万元、42,291.26万元、49,819.49万元及69,914.40万元,存货账面价值分别为38,725.73万元、41,558.25万元、49,455.69万元及69,592.16万元,占当期流动资产的比重分别为51.69%、58.49%、56.81%及48.65%。

报告期内,公司存货周转率分别为1.49次、1.23次、1.62次及1.78次,同行业可比上市公司存货周转率平均值分别为2.40次、2.12次、1.99次、1.82次。

中航上大综合毛利率低于同行业可比上市公司平均水平。2019年至2022年,中航上大综合毛利率分别为16.48%、10.26%、18.48%、17.00%,主营业务毛利率分别为16.23%、8.48%、18.55%及17.00%。报告期各期,同行业上市公司综合毛利率平均值分别为26.12%、29.34%、28.99%、27.27%。

拟募集资金12.5亿元

中航上大主要从事高温及高性能合金、高品质特种不锈钢等特种合金产品的研发、生产和销售,实现了高温合金等国家关键战略材料的高质量、低成本、短周期生产交付,主要产品交付形态为锻棒件、锻扁件、饼锻件、环锻件、轴锻件等自由锻件,广泛应用于航空航天、燃气轮机及汽轮机、核工程、石油化工等领域高端装备的生产制造。

截至招股说明书签署日,栾东海直接持有公司5,625万股,占公司本次发行前股本总额的20.17%,此外,栾东海通过中和上大控制公司2,970万股,占公司本次发行前股本总额的10.65%,合计控制公司30.82%股份。除栾东海外,公司其他45名股东持股比例较为分散,栾东海可以依据其所持有的表决权和担任的职务,对公司经营决策和董事、高级管理人员任免施加重大影响,因此栾东海为公司控股股东、实际控制人。

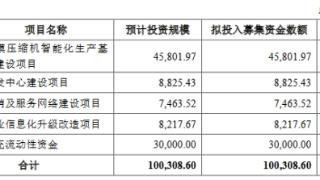

中航上大本次拟公开发行股数不超过92,966,667股(占本次发行后公司股本总额的比例不低于25%),拟募集资金125,000.00万元,计划分别用于年产8,000吨超纯净高性能高温合金建设项目、补充流动资金。

业绩波动去年经营性现金流量净额转负

2019年至2022年,中航上大实现营业收入分别为66,552.76万元、55,958.28万元、91,244.60万元、128,554.86万元,实现净利润/归属于母公司所有者的净利润分别为2,762.21万元、1,884.46万元、6,922.33万元、10,708.88万元,实现扣除非经常性损益后归属于母公司所有者的净利润分别为1,412.98万元、-3,543.32万元、5,166.35万元、7,076.52万元。

上图来源:2023年7月21日招股书上会稿

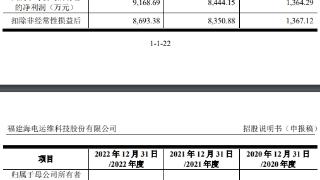

中航上大2022年6月29日披露的招股书申报稿显示,2021年营业收入为91,159.18万元,2020年、2021年净利润/归属于母公司所有者的净利润分别为1,869.32万元、6,913.00万元,扣除非经常性损益后归属于母公司所有者的净利润分别为-3,082.83万元、5,157.02万元。

上图来源:2022年6月29日招股书申报稿

2022年12月16日,中航上大第一届董事会第十一次会议审议通过《关于对2019年度、2020年度、2021年度申报财务报表进行调整的议案》,对报告期内公司存在的部分收入和费用跨期的情况进行更正,并对前期财务报表和附注进行追溯调整。

招股书称,公司会计差错更正事项金额及影响比例较小,且已履行了必要的审批程序,不存在故意遗漏或虚构交易,不存在滥用会计政策或者会计估计,操纵、伪造或篡改编制财务报表所依据的会计记录等情形。上述会计差错更正对公司财务状况、经营成果无重大影响,会计差错更正符合《企业会计准则第28号——会计政策、会计估计变更和会计差错更正》的规定,公司不存在会计基础工作薄弱和内控缺失的情形。

报告期内,公司经营活动产生的现金流量净额分别为681.18万元、1,710.87万元、2,561.09万元、-18,859.61万元,销售商品、提供劳务收到的现金分别为47,547.18万元、44,860.51万元、75,804.91万元、91,491.80万元。

2022年年末应收账款余额2.76亿元

2019年至2022年,中航上大应收账款账面余额分别为10,176.34万元、11,227.64万元、15,376.19万元及27,581.89万元,应收账款账面价值分别为9,651.38万元、10,632.35万元、14,586.78万元及26,142.46万元,占各期末流动资产的比例分别为12.88%、14.96%、16.76%及18.28%。

招股书称,应收账款账面价值2021年末较2020年末增加37.19%,2022年末较2021年末增加79.22%,主要原因系:1)公司经营规模扩大,收入增加;2)公司军品业务规模迅速提升,军品业务客户回款信用期相对较长。

报告期各期,公司应收账款周转率分别为7.35次、5.23次、6.86次及5.99次,同行业可比上市公司应收账款周转率平均值分别为5.38次、6.02次、7.05次、5.69次。

2022年年末存货余额6.99亿元

2019年至2022年,中航上大存货余额分别为39,541.53万元、42,291.26万元、49,819.49万元及69,914.40万元,存货账面价值分别为38,725.73万元、41,558.25万元、49,455.69万元及69,592.16万元,占当期流动资产的比重分别为51.69%、58.49%、56.81%及48.65%。

报告期各期末,库存商品和发出商品合计账面价值分别为3,774.12万元、3,313.54万元、4,167.03万元及5,064.71万元,占存货账面价值的比例分别为9.75%、7.97%、8.43%及7.28%。

报告期内,公司存货周转率分别为1.49次、1.23次、1.62次及1.78次,同行业可比上市公司存货周转率平均值分别为2.40次、2.12次、1.99次、1.82次。

毛利率低于同行平均水平

2019年至2022年,中航上大综合毛利率分别为16.48%、10.26%、18.48%、17.00%,主营业务毛利率分别为16.23%、8.48%、18.55%及17.00%。

2020年公司主营业务毛利率相比于2019年下滑7.75个百分点,主要系高温及高性能合金、高品质特种不锈钢产品毛利率下降所致。随着公司产品结构优化调整、高品质特种不锈钢等产品自身毛利率持续恢复,2021年毛利率提升至18.55%。2022年,受上游原材料市场价格上升的影响,公司主要产品单位成本有所增加、毛利率出现一定下滑。

报告期各期,公司高温及高性能合金产品毛利率高于其他产品,分别为29.48%、18.51%、30.92%及26.21%,主要原因系该类产品应用环境更加特殊,客户对产品的技术规格和生产工艺要求高于高品质特种不锈钢及其他产品,产品附加值更高。而较高的技术标准对公司的前期投入、研发实力、资质水平提出了更高要求,形成了明显的市场壁垒,使得产品售价和毛利率维持在较高水平。

报告期各期,同行业上市公司综合毛利率平均值分别为26.12%、29.34%、28.99%、27.27%。

招股书称,报告期各期,公司综合毛利率低于同行业可比上市公司,主要原因是公司高温及高性能合金正处于快速发展阶段,收入占比与同行业可比公司相比仍处于较低水平。随着高温合金等产品占比的进一步提升、公司产品结构的持续优化,预计未来公司综合毛利率将持续提升。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-07-24 17:45:08

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: