- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

一朵红花两片绿叶!信质集团的“蓝图战略”缘何难留第一大股东?

从五间简陋厂房到全球最大汽车发动机定子铁芯供应商;从台州湾畔到东海之滨、五洲四海;从单一电机零部件生产到汽车发电机定子及总成、微特电机转子、电动车定子及总成、VVT等研产销一体化……

在电机行业,信质集团的发展故事总被外界津津乐道。然而,在二级市场信质集团的股价长期波澜不惊,目前依旧在低位徘徊。

更揪心的是,第一大股东中信信托正在筹划通过公开征集受让方的途径将其甩卖。不少投资人担心,随着第一大股东易主,信质集团的权力格局或将生变。

电机零配件龙头,发力新能源

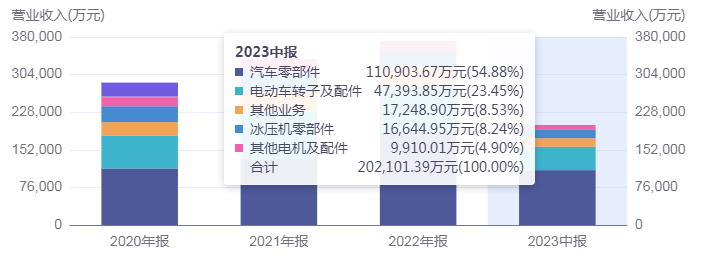

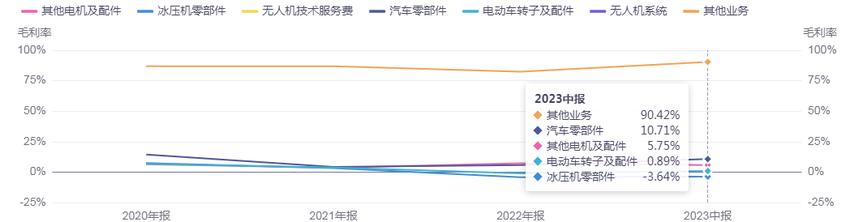

信质集团始创于1990年7月,主要从事各类电机核心零部件业务的研发、制造和销售业务。主要产品为汽车发电机定子及总成、汽车微特电机转子、电动自行车定子及总成、电梯曳引机定子、电动工具电机转子、VVT(汽车可变气门正时系统)、家电电机转子等。

其中,公司汽车定子铁芯产品占全球市场45%以上,系全球最大的汽车发电机定子铁芯供应商。

随着环境保护意识的提升和能源危机的日益严重,新能源汽车作为一种低碳、环保的交通工具正逐渐受到全球范围内的关注和推崇。

作为新能源汽车三大核心部件“电池、电机、电控”之一,电机是新能源汽车的动力直接来源,对汽车的动力性能有着决定性的影响作用。

为了实现新业务的快速推进,促进公司业务稳定发展,公司自19年来,推出“一朵红花两片绿叶”的战略规划,以新能源汽车业务为发展方向,以传统电机零部件和电动自行车零部件为依托的发展模式。

2020年11月,信质集团生产出了第一个高压油冷电机定转子产品;2021年12月,第一条新能源定转子总成生产线顺利交付使用。

2022年10月,信质集团与吉利威睿合作的第一款新能源汽车驱动电机EDS1项目下线投产,把最先进的扁线技术应用于该项目上。EDS1项目中,信质集团攻克八层扁线技术,打破了国际垄断技术,填补了国内空白。

同年,信质集团成为比亚迪全资子公司弗迪动力有限公司定转子业务批量供应商,为其提供新能源定、转子铁芯及部分总成业务。

目前,在新能源业务领域,信质集团已对接了包括特定客户比亚迪、联电、吉利、上海电驱动、东风电驱动等为主的客户群体,成为新能源驱动电机领域的领军企业。

随着新能源汽车的市场渗透率不断攀升,相关零部件的市场规模也持续扩大,投资扩产成为不少产业链企业的必然选择。

2023年,信质集团新能源汽车电机定转子总成项目在重庆两江新区开工,投资13.1亿元,将建成年产300万台新能源汽车驱动电机研发生产基地。

信质集团在建工程明细

2024年1月26日,信质集团公告,基于公司战略规划及未来经营发展的需要,公司拟在武汉经开区军山新城建设新能源汽车电机定转子总成数字化工厂,年产200万台新能源汽车定转子总成项目,为武汉及周边地区新能源汽车企业提供配套服务。为此,公司拟设立全资子公司信质电机(武汉)有限公司作为项目建设主体,开展项目各项推进落地工作。

2月18日,信质集团年产300万台新能源汽车定转子总成建设项目在椒江开工。该项目投资15亿元,将建成年产300万台新能源汽车定转子总成研发生产基地。投产后,预计年产300万台新能源汽车定转子总成,年销售额可达48亿元,同时可提供2000多个就业岗位。

据悉,从去年9月开始,信质集团的订单就暴增,目前已经排到了今年二季度。2024年1月订单量同比增长20%以上,预计一季度产值可创历史新高。

2023年三季度报告显示,信质集团前三季度实现营业收入32.82亿元,同比增长19.79%;归属于上市公司股东的净利润1.69亿元,同比增长24.72%。

中信信托再谋股权转让

4月1日晚间,信质集团公告,公司第一大股东“中信证券中信信托中信总营股票质押定向资产管理计划”拟通过公开征集转让的方式,协议转让其持有的公司25.59%的股份。

公开资料显示,中信信托打算转让的这笔股权,最初来自于尹兴满家族。尹兴满家族是信质集团的创始人,也是公司实际控制人,处于绝对控股地位。

2017年4月12日,信质集团控股股东信质工贸及实际控制人尹兴满,与长鹰天启签署了《股份转让协议》,二者拟分别向长鹰天启转让25.70%、0.30%股权,合计为26%股权,转让价格为23.26元/股,总价款为24.19亿元。

上述股权转让完成后,尹兴满家族套现24.19亿元,让出了第一大股东之位,但仍然保留了实际控制人之位。长鹰天启以持股比26%成为第一大股东,但并未获取信质集团控制权。

此后,长鹰天启遭遇债务危机,其所持有信质集团的股票遭遇了拍卖,但拍卖没有成功。法院裁定将被执行人长鹰云启持有的1.04亿股公司股票作价15.72亿元,折合每股15.113元,交付申请执行人中信证券股份有限公司抵偿等额债务,资管计划就此成为信质集团第一大股东。

不过,自去年6月以来,中信资管计划已多次发布公开征集相关公告,拟协议转让公司股份,却始终未能如愿。

“中信信托不想要第一大股东之位,而是需要现金。这可能就是中信信托公开征集受让方的主要原因。”在市场人士看来,一旦中信信托股权转让完成,受让方耗资超过15亿元接盘,可能不会心甘情愿做二股东。届时,信质集团的权力格局势必会生变。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-04-12 18:45:11

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: