- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

摩根大通:押注美债收益率下跌交易结束了吗?

美国国债收益率在美联储的鸽派转向下大幅下跌,风险情绪持续升温,美股也开启了狂欢式上涨模式,而对于美债未来的走势市场已出现了较大分歧。

摩根大通分析师Mislav Matejka领导的团队在1月15日发布的报告中指出,美国10年期国债距10月创下的十六年新高已大幅下行110个基点,长期仍看好美国国债,但短期来看美债存在下跌风险,预计第一季度末10年期美国国债收益率为3.95%,与目前基本持平,此后窄幅震荡,2024年底约为3.65%。

摩根大通认为,11月-12月股市在债券收益率的下挫下大涨,小盘股跑赢了大盘股,周期性股票表现优于防御性股票,但随着债券涨势见顶,可能会阻碍股市的进一步反弹。预计防御性股票可能会开始追赶周期性股票的涨势,且防御性股票的估值更有吸引力,看好医疗保健、公用事业、电信、房地产和日常消费品板块。

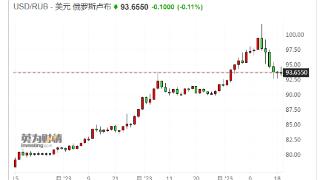

1月16日,2年期美债收益率近期在4.2%附近徘徊,远低于此前5.26%的高位;10年期美国国债收益率在4%附近震荡。

债券走势短期已见顶

摩根大通指出,在过去的3个月中,债券收益率走低主要受美国通胀预期下降以及美联储政策转向所带来的利好,而现在这些因素已充分反映在美债的定价中:

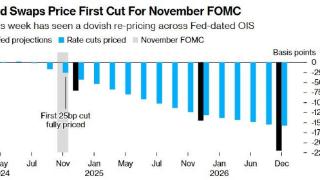

自10月份高点以来,美国债券收益率下降了120个基点至近期最低点。美国通胀数据表现得非常稳定,延续了自2022年10月开始的下降趋势。货币市场目前已完全定价美联储在未来12个月内将降息150至175个基点。

摩根大通指出,市场当前对美国长期通胀的预期也大幅走低,因此长期看美债仍有上涨空间,但近期可能会出现波动,短期走势已经见顶,如果11月-12月美股反弹是由债券收益率大幅下挫驱动的话,那么这样的反弹行情也可能会暂停:

过去8次美联储加息后,债券收益率在接下来的一年中都会下降。但短期内这一趋势将不复存在。 不应该用过去3个月美国国债收益率变动直接推断未来走势。而如果美股是由债券走势驱动,那么短期内美股也将失去上涨动力。首先从技术面看,债券价格可能已经见顶。

银行资产负债表的调整可能对美国国债需求产生影响,但未来可能不再重要。银行的资产(如贷款)和负债(如存款)具有不同的“久期”,当利率变化时,银行可能需要通过购买或出售资产(如国债)来调整其整体久期,以保持风险敞口的平衡。而如果美国政府发行期限较长的国债对债券收益率会产生影响,因为一段时间以来其主要发行的是短期债券。另一个潜在因素则是通胀的顽固,经济学家认为,通胀在未来的降幅或低于预期,因此美联储可能不会像市场预期的那样迅速降息。

考虑到上述因素,摩根大通预计美国10年期国债收益率在今年第一季度末的目标位为3.95%,此后窄幅震荡,到年底约降至3.65%。

未来看好防御性板块

摩根大通指出,10月债券大幅上涨的背景下,股市显著反弹,特别是银行和周期性行业板块表现突出,而通常与债券市场走势相关的行业(如公用事业和日常消费品)则相对滞后:

直到去年10月底,美股多数股指及个股的表现都疲软,标普500下跌了5%,而伴随着债券收益率见顶,带动了股市反弹。标普500指数在2023年实现了16%的涨幅,其他指数也跟涨。

在连续两年表现不佳之后,小盘股也在10月之后表现出色。然而,存在一个重要的问题:如果美国股指普涨行情停止,小盘股是否能够继续保持超越大盘的表现。毕竟,小盘股通常对大盘股的波动有较高的敏感性(高Beta)。

摩根大通认为,防御性股票将在今年迎头赶上(防御性股票通常指的是那些在经济放缓期间表现相对稳定的股票),如医疗保健、公用事业和日常消费品行业的股票:

从估值来看,美股防御性板块的市盈率(P/E)与周期性板块相比较低。这防御性股票相对于周期性股票可能被低估,预计防御性板块将在一季度开始追赶。

摩根大通指出,从今年目前的市场表现来看,美股防御性股票开始表现得更为出色,如医疗保健和电信行业:

我们在去年第四季度将医疗保健行业的评级列为“超配”,这一行业对收益率的变化很敏感,应该会受益于美元的反弹。公用事业行业目前相对于整体市场收益前景明朗,正经历积极的盈利增长。预计营收增长势头将在2024年持续。公用事业公司通常通过三年期的远期合约销售其电力,这意味着2024年很可能会看到电力价格上涨的最后阶段。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-01-17 15:45:02

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: