- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

全球金融观察|十年期美债收益率持续攀升,高利率成美国经济难以承受之重

21世纪经济报道 特约撰稿王应贵 澳门报道

8月初以来,美国十年期国债收益率稳定在4%以上,逐步修复利率倒挂问题,最近一个月上升势头加快,曾一度突破5%,看来有效突破5%也只是时间问题,由此而产生的利息成本给美国社会带来了巨大的压力。

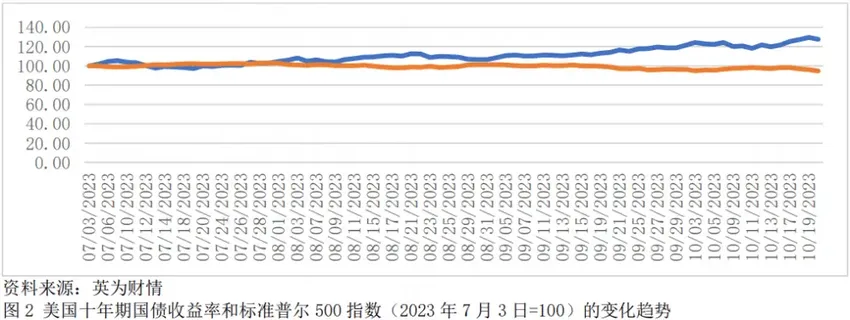

今年上半年,标准普尔500指数上涨15.10%,以科技股为主的纳斯达克指数上涨31.73%。然而随着利率上涨,截至10月20日,下半年标准普尔500指数和纳斯达克指数分别跌去了5.08%和5.83%。截至10月20日,今年两指数分别上涨10.02%和24.05%,以蓝筹股为主的道琼斯30种工业股票指数微跌0.21%。

利率上升所产生的蝴蝶效应远不止于金融市场,将会对美国经济增长产生极大的冲击力。在长期低利率环境下,美国金融和非金融企业习惯了在美联储量化宽松政策下“躺平”,充裕的市场流动性让他们疏于利率风险管理、对融资成本飙升缺乏充分准备;联邦政府对新经济常态缺乏足够的认识,依然大手大脚花钱,丝毫不受财政纪律约束,幻想着国内和外国机构会踊跃认购国债。美国式的资本主义模式已变味了,经济运行靠美联储输血和联邦政府各类财政补贴和救助,长期下来企业越来越依赖政府干预行为,丧失了本该有的强大竞争能力,犹如一个被过度治疗的病人一样,健康状况每况愈下,需要靠医学介入维持生命。

利率倒挂问题加速修复,债券市场面临较大冲击

美联储给未来货币政策定下的基调是“在较长时间维持较高利率”(Higher for Longer),对此市场颇感失望。此外,国内通胀居高不下加深了市场忧虑,中东局势突变使得地缘政治风险骤增,债券市场被迫调整了预期,十年期国债收益快速上升属于情理之中。利率成本上升,企业不得不减少债券融资。今年1-3季度,美国公司债券发行额分别为4549亿、3912亿和3327亿美元,下降趋势明显。

利率上升给家庭消费也带来了极大压力。2023年10月,美国最优惠房贷利率升至7.21%,全国平均水平为8.01%,高利率下美国9月住房销售创13年新低,自2021年5月以来房市出现了断崖式下跌。最近,特斯拉汽车销量受挫,第三季度收入为234亿美元,低于市场预期值210.6亿美元。马斯克表示,高利率遏制了家庭购车消费。

然而,市场最担心的还是美国政府庞大的财政赤字。据估计,本财政年度(2023年10月1日至2024年9月1日)美国联邦政府的财政赤字将达到1.7万亿美元,市场如何能消化如此大的国债发行量?美国联邦总负债接近33.7万亿美元,但政府却拿不出任何可信的削减方案。这次利率上升反映了债券投资者的防范心理,因为在如此高的利率下美国财政部的发债行为只会扩大政府负债水平,最终会导致中产阶级持续“贫困化”,消耗经济发展的动力。

美联储激进加息已给债券投资者造成了重大损失。2023年第二季度末,美国国债主要持有人分别为外国投资者(30.08%)、美联储(18.60%)、养老基金(14.30%)、共同基金(11.92%)和银行保险(8.28%)。在外国投资者中,中国和日本在减持,只有欧美一些国家在增持,但鉴于国债的亏损程度,外国投资机构继续认购新债的意愿不强。就国内而言,美联储是国债主要持有者,目前正在缩减资产负债表,不会认购新债;养老基金因持有较多债券而账面损失惨重,也不愿意增持;据联邦存款保险公司数据,今年第二季度末,美国银行业债券投资浮动损失达5584亿美元(行业股本为2.25万亿美元),亟需补充资本水平,因此也没有能力买新债。华尔街投行也焦虑如何消化即将要来的巨量债券发行。按照目前通货膨胀发展态势,美联储短期内不会减息,甚至有可能加息,这意味着持有国债可能遭遇减值损失。

值得注意的是,日本持有的美国国债由2022年8月的11960亿美元降至2023年8月的11162亿美元,减持了798亿美元;中国由同期的9386亿美元降低至8054亿美元,为2009年5月(7764亿美元)以来的最低水平,从而降低了债券减值的风险水平。

利率高企下股票价值重估风险增大

高利率持续时间越长对美国股票市场危害越大,因为利率是股票估值的基准,股票资产和债券资产存在着取舍关系:即在利率较高时投资者选择风险较低的债券资产,当利率较低时投资者选择股票资产。在当前美国国内外经济环境下,各种风险水平处于高位,许多机构选择了较为稳妥的债券资产,特别是货币基金资产。

然而,市场环境变了,以前被视为的投资黄金规则(60%投资股票,40%投资债券)已经不适用了:股票市场好时投资股票市场,因为它能助你财富增长,而股票市场较差时买债券,因为债券收益可以缓冲投资损失。2022年,60/40组合亏损17%,为1937年以来最差的表现;今年美国股票上涨了,但股票和债券市场齐涨齐跌。据leuthold集团分析,经典投资组合收益只有6.7%。

今年科技股领涨对整个股票指数表现的贡献较高,苹果、微软、亚马逊、英伟达、字母公司(谷歌母公司)、特斯拉、Meta平台(脸书)等七巨头的涨幅就占了整个标准普尔500指数涨幅的70%左右。就目前而言,股票融资依然低迷,1-9月份融资额为1074亿美元,去年同期为770亿美元,远未恢复到正常水平。在风险水平上升的背景下,投资者开始寻求高派息金融资产,股票市场的分红水平却仍不正常。

尽管美国上市公司股息率有较大的改善,但2023年10月19日标准普尔500的股息率也只有1.61%(2021年末的1.31%,为二十年的最低水平),以绩优股为主的道琼斯30种工业股票的平均股息率为2.31%,纳斯达克100的股息率为0.91%,它们与任意一款债券产品的收益相比均逊色不少。科技股对利率变化尤其敏感,因投资者总是喜欢用国债收益率来评估科技股价值。随着美国十年期国债收益率逐步恢复正常,美国股票市场所承受的压力还会增大。

美联储货币政策如何调整?

近日,美联储主席鲍威尔暗示,11月1日(北美时间)公开市场操作委员会暂停加息,因为国债市场表现等同于加息,然而市场所关注的焦点问题不再是加息与否,而是何时减息,以及中东地区局势对全球金融市场和经济增长的影响。油价高企不利于治理通货膨胀,俄乌冲突尚未结束,中东乱局突现,市场投资者难免忧心忡忡。另外,美国政府财政预算没有着落,政府处于半瘫痪状态,两党斗争越发激烈,在预算开支上难有妥协。

美联储又要唱独角戏,一手抓通胀,一手抓经济复苏,但国内外经济环境不配合。通胀产生的原因来自国内和国外因素,较过去复杂很多。如果中东局面失控,油价再度升至120美元/每桶,对美国乃至全球经济的打击难以想象,让人们很快联想到上世纪七十年代的经济滞胀时期。美国在中东的影响力下降,无法化解目前危机。如果通货膨胀长期存在,美联储会束手无策,救经济还是治通胀都是个两难的选择。明年又是大选年,经济增长和通货膨胀肯定是重要议题,美联储是否助攻民主党?不过,美联储游刃空间不足,即使勉强在上半年减息(可能性很小),对治理通胀也无济于事。

从现有指标看,美国经济增长和就业市场状况良好,但隐患不少。其实,经济形势很难用现有思维定式来判断,因为新经济常态正在形成,如通货膨胀与就业市场并存,高利率环境与经济增长并存。通货膨胀毕竟会削弱企业的投资能力和家庭的消费能力,经济衰退或低迷应是必然结果。目前进入圣诞消费季,许多企业在抓紧时间备货,或招聘员工,今年是否像往年一样圣诞后才开始裁员?或者说经济进入衰退后失业率突然上升?照过去经验看,经济衰退没有征兆,失业率急升也无预兆。

从近期看,美联储在年末前不会加息,但核心通胀水平(PCE)难以降至3.3%(美联储官员9月份的预测中位数)。拜登政府不愿意中东局势恶化,但事态发展似乎超过了美国政府的掌控。一旦中东问题得不到公平公正解决,能源冲击的危害会彻底颠覆经济发展轨迹。

更多内容请下载21财经APP

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-10-23 18:45:05

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: