- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

经济弱复苏债市走强,时隔半年理财规模止跌回升

在疫情后重启、经济复苏的背景下,债市今年以来一路上攻,10年期国债收益率从年初的3%附近跌至目前的2.7%附近,对应债券价格上涨。这让市场始料未及。

去年四季度债市巨震,银行系理财子公司产品遭遇巨额赎回,负反馈效应导致理财规模降幅持续扩大。据记者了解,截至2023年一季度末,银行理财市场规模24.92万亿元,同比下降12.14%。从去年四季度到今年前3个月,整体赎回规模近6万亿元。

不过,业内人士对记者称,从4月开始,随着市场好转、理财客群情绪回暖,头部大行旗下理财子每家大都获得了超千亿元的规模回升,行业整体规模回升近2万亿元,但股份行、城商行旗下理财子结构分化明显,且后续升势仍有待观察。

经济数据回落加速债市攀升

今年以来,债市表现亮眼。上周,债市多头情绪高涨,个别股份行下调存款利率,市场预期央行可能“降息”。利率债表现强于信用债,长债表现更强。关键期限国开债下行3~6BP不等,银行二级永续债估值利率下行7~9BP不等,10年期国债收益率下行到2.73%附近。

4月公布的中国一季度GDP增速达到4.5%。数据公布后,多家国际投行纷纷上调全年GDP增速预测至6%以上。一季度,中国服务业强劲复苏,出口和贸易顺差大超预期。各界认为,在更低基数的影响下,二季度GDP增速或达7%以上。

然而,债市似乎并没有因此而受挫,市场普遍预计,未来复苏质量将迎来考验。

最新公布的4月制造业PMI环比下行,本周公布的外贸数据也有所转弱。此外,5月11日公布的金融数据显示,4月信贷大幅低于预期,加剧了投资者对疫情后复苏可持续性的疑问。“社融增量和新增贷款均仅为市场预期的一半,这表明疫情后第一波复苏或多或少已经消退。疲弱的信贷数据也表明,房地产市场目前表现不佳。”国泰君安国际首席经济学家周浩对记者表示。

正因为4月多数经济数据都弱于预期,周浩认为,“经济整体增长势头明显放缓,市场需要为下行风险做好准备。放松的预期一直在上升,二季度政策降息似乎迫在眉睫。”

在这一预期的推动下,截至5月11日收盘,10年期国债收益率进一步下行至2.717%。机构似乎已提前加码债券持仓。相关数据显示,上周券商自营和基金产品是长债的主要买入力量,理财产品在二级市场买入信用债和存单,农村金融机构在二级市场抢存单,外资机构主要买入利率债。

2月底,10年期国债收益率一度报2.929%。随着经济复苏,债市被认为难以积极看多。但路博迈基金副总经理汝平当时就对记者表示,对债市并不悲观。“目前各大机构预计今年中国GDP增速在5%~5.6%区间,假如中国潜在经济增速为5%,根据历史数据测算,利率中枢大约在2.95%。如果经济复苏超预期,增速到了5.5%,利率中枢约在3.15%附近,最高可能到3.4%。”他称,利率中枢上行幅度很有限,一旦超调,就会出现加仓的机会。

由于中国中长期经济增速、人口基数缓慢下行是大趋势,因而不同于股票,利率债超跌后大概率价格在中期仍将得到修复。近期,更多此前持看空观点的外资开始看多中国债市。

理财规模终于触底回升

从2022年11月开始,伴随流动性收敛,债市出现较大幅度调整,以市值法计价的固收类理财产品净值出现回调,并形成了“流动性收敛-净值下跌-产品赎回”的负反馈螺旋。而今年,随着债市走升,各界对于理财产品的兴趣也随之升温。

据记者了解,从3月开始,理财子面临的赎回压力逐步缓和,到了4月,理财规模开始回升,至今整体回升规模约为2万亿元。

结合银登中心和第三方机构的数据,截至一季度末,银行理财市场规模24.92万亿元,同比下降12.14%,环比下降9.87%,当季理财赎回降幅持续扩大。从产品类型来看,开放式产品规模大幅下降2.95万亿元,环比下降-12.9%,而封闭式产品实现正增长(0.22万亿元)。从投资类型看,固定收益类产品是最大拖累项,一季度下降2.56万亿元,混合类产品下降0.17万亿元。

截至一季度末,全市场封闭式产品占比20.08%,较年初提升2.8个百分点,而开放式产品占比79.92%,较年初下降2.8个百分点。产品呈现明显哑铃形结构,两头占比高。开放式产品中,每日开放型产品规模最大,为12.15万亿元,占全部理财产品规模的48.75%。封闭式产品中,期限在1年以上产品规模较大,为3.58万亿元,占全部理财产品规模的14.37%。

这也和理财子的策略转变有关——经历了2022年股债双杀的剧烈回撤,理财子目前进入保守状态。去年底开始,新发行的产品以1~2年封闭型的摊余计价法产品为主,增加了存款的占比,并且新推出主打“现金管理增强”和“混合估值法”概念的理财产品,目的是吸引求稳且渴望相对高收益的理财客群。

理财子的“权益含量”也不断缩水。2020年为权益类产品发行高点,此前发行数量逐年提高,从2018年的17只上升到2020年的56只。2020年之后,权益类产品发行逐步停滞,2022年新发产品数量骤降至27只,已低于2019年水平。

未来债市仍有表现空间

各界预计,去年四季度的债市巨震大概率不会重演,短期内央行可能不会“降息”,但这并不意味着债券收益率不会下行。

中航信托宏观策略总监吴照银对记者称:“自2022年8月以后,央行已经连续8个月维持MLF(中期借贷便利)利率不变。货币市场7天逆回购利率最近一次下调也要追溯到去年8月。未来几个月央行下调政策利率的可能性并不大。但央行维持政策利率平稳不变,并不意味着债市收益率没有波动。历史上,2018年到2019年、2020年到2022年,货币政策保持不变时,债券收益率涨跌幅度都不小。考虑到目前经济弱复苏、结构问题突出,未来几个月,无论央行是否下调政策利率,债市收益率都可能下行。”

不过,也有交易员认为,交易和情绪推动的利率下行空间有限,“10年国债在2.73%附近进一步下行的空间有限,不建议追多长债。”某股份行理财子债券投资人士对记者表示,原因有二,其一基本面并未恶化,其二债市情绪趋于乐观,已经定价了经济环比走弱。

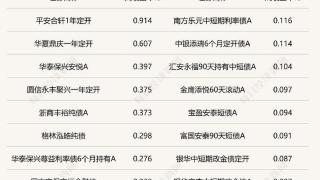

投资策略上,票息策略仍是机构的首选,同时,机构更建议配置1~2年信用债,寻找中债估值以上的个券。今年以来,利率债和信用债长端品种收益率下行幅度大于短端品种,机构认为短端更有性价比。同时,经济弱复苏,流动性大幅收紧的概率低。1年期收益率2.52%的存单、银行二永债有交易价值;3年期国开债收益率在2.6%附近,也有一定的交易价值。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-05-14 23:45:37

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: