- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

8家民营银行半年考:网商银行首现净利润下滑、民商银行营收净利双降

头部民营银行首现净利润下滑、首尾差距仍在扩大、不良资产陡升,这是民营银行进入发展第十个年头交出的首批半年报答卷。

第一财经记者梳理发现,19家民营银行共有8家披露了2024年半年度财务情况,分别是浙江网商银行、四川新网银行、重庆富民银行、北京中关村银行、吉林亿联银行、温州民商银行、梅州客商银行和福建华通银行。其中,仅1家出现营业收入下滑,4家净利润下滑。其中,网商银行增收不增利、首现近年内利润下滑情形,民商银行表现较为落后,营收、利润双双下滑。

整体上来看,民营银行头尾部机构差距逐渐拉大,保持一定净息差优势的同时也承受着息差下行压力,此外,资产质量大幅下滑。业内人士指出,面对宏观环境变化、息差下行等多重挑战,民营银行需坚持差异化、特色化的发展道路,以数字化经营突出重围,抓牢长尾客户,做精做透差异化的细分赛道。

首尾差距持续扩大

根据各家民营银行披露的半年报数据显示,营业收入、净利润“二八分化”严重。网商银行上半年实现营业收入100.76亿元,比其余7家合计营业收入70.18亿元还多出30多亿元。去年同期的网商银行,实现营业收入83.57亿元,但较排名第一的微众银行196.45亿元的营收规模还有不小差距。从尾部几家民营银行来看,营业收入均在个位数。

8家民营银行中,仅1家出现营收增速下滑,吉林亿联银行营收规模下滑4.94%至6.05亿元。记者发现,自2017年开业以来,亿联银行的营业收入就处于不稳定状态。从2017年的0.63亿元扩张至2020年的15.67亿元,此后连续三年下跌。Wind数据显示,2021年~2023年,该行营业收入分别为14.33亿元、10.83亿元、10.65亿元,到了2023年末已较营收规模高点缩水了三分之一。

其余7家银行均实现营收扩张,梅州客商银行扩张速度最快,营收同比增幅达到48%,至4.66亿元。这家银行虽多年营收规模都处于个位数,但近几年增长速度较快,继2018年同期突破1亿元规模后,2022年又突破2亿元营收规模。此外,新网银行、网商银行、中关村银行也取得了一定的营收增长。

净利润方面,网商银行以14.43亿元居于第一位次,总额较其余7家银行的净利润总额12.67亿元还要多出近2亿元。虽然净利润规模较其他家优势明显,但网商银行今年上半年净利润出现同比下滑31.19%,出现增收不增利的情形,为近年来首次。记者梳理网商银行2021年~2023年中期净利润情况发现,该行此前几年净利润均为同比增长,增长率分别为79.09%、65.69%、28.49%。

亿联银行是唯一一家营收、净利润出现双降的银行。与营业收入表现类似,亿联银行净利润表现也较为波动,2021年净利润大幅缩水超七成至0.53亿元,又在2023年回升至1.4亿元。但到了今年6月末,该行净利润进一步减少到0.18亿元,同比下滑70.04%。

息差逆行不可持续

在资产端利率下行、存款定期化趋势加强等因素影响下,银行业普遍面临着净息差收窄的压力,但民营银行息差水平相较而言仍保持一定优势。监管披露的数据显示,二季度银行业净息差1.54%,虽然民营银行净息差从一季度的4.32%下降至二季度的4.21%,但仍远高于行业平均水平。

根据2家披露净息差水平的民营银行来看,反而出现净息差上升的情形。网商银行净息差为3.64%,较去年末上行了23个bp,较去年同期的3.09%上行了55个bp;亿联银行净息差为2.22%,也较去年同期上行了1个bp。

保持一定的息差优势下,民营银行利息净收入出现增长。其中,网商银行利息净收入同比增长16.40%,温州民商银行较去年同期增长1.45个百分点。不过,亿联银行出现利息净收入下滑,下滑幅度为12.92%。

业内人士分析称,民营银行净息差保持相对高位和自身的业务定位息息相关,大部分民营银行的核心客户群体定位在小微长尾客户,这部分客户风险相对较高,民营银行自然要承担更大的资金风险成本,所以要用更高的净息差去覆盖。同时,民营银行追求客户规模壮大,获客成本相对于大中型银行来说更高,也需要用更高的净息差去补足。

不过,随着年内多家中小银行跟进下调存款挂牌利率,民营银行也面临着息差缩窄的压力。8月底以来,辽宁振兴银行、网商银行、微众银行等多家民营银行相继下调多期限定期存款挂牌利率,调降幅度在10~30个bp之间,其中微众银行9月9日起下调两年、三年、五年期个人存款产品年利率,五年期定期存款年利率由2.45%下调至2.20%,降幅达到25个bp。

银行业内人士认为,民营银行仅依靠高息吸收存款会增加银行资金成本,这样的方式不可持续。光大银行金融市场部分析师周茂华分析称,民营银行目前面临内源性融资能力不足、外源性负债渠道窄,品牌效应不强,网点方面不具备优势,负债和整体运营成本较高,行业竞争压力较大。

资产质量仍在下滑

2024年上半年,民营银行的不良贷款率面临一定的压力。根据国家金融监督管理总局公布的数据,民营银行的不良贷款余额为228亿元,环比增加3亿元,同比增加33亿元;不良贷款率为1.75%,环比增加0.03%,同比增加0.16%。

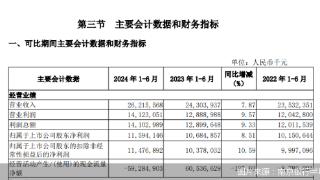

具体到已披露经营数据的个别银行,比如温州民商银行,截至二季度末,该行资产规模458.64亿元,同比增长11.67%;营业收入5.58亿元,同比增长0.7%;净利润2.67亿元,同比下降3.8%,不良贷款率0.95%,较去年同期的0.32%走高了0.63个百分点,升幅约三倍。亿联银行今年上半年不良贷款率达到1.73%,较去年同期1.65%也走高了0.08个百分点。

除此之外,未披露具体不良贷款率的民营银行中,此前已有不良率攀升的迹象。网商银行虽然资产规模取得一定增长,但资产质量却反向走低。截至2023年末,网商银行不良贷款率走高至2.28%,同比2022年末的1.94%上升0.34个百分点。华瑞银行不良风险也快速积累,2019年从上一年的0.69%大幅攀升至1.03%,首次突破1%此后连续走高,到2023年末,不良贷款余额5.25亿元,不良贷款率达到了1.66%。

不良贷款率反映出银行的信贷资产质量,拨备覆盖率则反映银行相应的风险抵补能力。从民营银行的拨备覆盖率来看,未能跟随不良率的走高同步上行,反而出现下降的情形。截至今年6月末,亿联银行、民商银行的不良贷款拨备覆盖率分别为169.21%、287.12%,而去年同期,分别达到182.47%、803.32%,民商银行拨备覆盖率出现断崖式下跌。回溯来看,网商银行的拨备覆盖率也大幅走低,从2021年的363.95%下降至2023年的199.14%。

与此同时,民营银行已发生多起较大规模的不良资产处置案例。比如网商银行,今年就以2800万元的价格转让了约3.59亿元的不良资产的收益权,出手价1折起。不良风险升高也给民营银行股东带来风险,部分民营银行被摆上拍卖台。近日,华瑞银行近2亿股权被法拍,起拍价为1.365亿元,相当于较协议价打了7折。

发展十年至今,业内人士认为,面对当下经济态势低迷、银行业不断承压等一系列挑战,民营银行更应该坚持差异化初心,改变原有的高息策略,利用科技手段走出一条新路。苏商银行研究院高级研究员杜娟认为,民营银行规模较小,与大而全的大行无法直接竞争,就要求民营银行在细分赛道上实现业务突破,抓牢数字化展业模式,依托智能营销、数字风控、智能客服等推进业务发展。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-09-11 23:45:08

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: