- 我的订阅

- 国际

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

华尔街已早早做准备!特朗普若胜选 将如何影响股债汇市场?

特朗普在2016年总统大选中出人意料地获胜,给金融市场带来了深深的“川普震撼”。而眼下,不少华尔街人士已经早早开始为其再度赢得大选的可能性,做起了更为充分的准备。

与八年前相比,特朗普眼下似乎有望以更快的速度赢得党内提名,当时他直到五月份才锁定提名。周日,美国佛罗里达州州长罗恩·德桑蒂斯已宣布退出2024年美国总统竞选,并表示将转而支持特朗普竞选总统。目前,特朗普在党内初选中仅剩的具有实力的竞争对手,已仅剩下美国前常驻联合国代表黑利,而特朗普的支持率正遥遥领先。

民调还显示,特朗普和现任美国总统拜登之间的“终极对决”很可能会十分激烈,这与他在2016年大选前民调“渺茫”的胜出希望,有着显著不同。

花旗集团全球市场部G10外汇策略主管Daniel Tobon表示,“这一次,市场将充分考虑到胜选和败选这两种可能性,并在一定程度上对其进行定价——我们预计不会出现2016年大选后的那种高波动情况。”

当然,没有什么是万无一失的,特朗普的大选前景仍有可能被正在进行的针对他的刑事案件,或投票中出现的意外转折所颠覆。至少对市场来说,这使得大选因素到目前为止还只是背景噪音——人们眼下的焦点仍主要集中在经济发展轨迹、地缘政治紧张局势以及美联储何时开始降息。

但一些早期共识正在形成,部分依据是上次特朗普胜选后发生的事情,以及他目前已确定的几项政策可能产生的影响——比如对所有进口商品征收10%的关税,以及将2017年的个人减税政策永久化等。而其结果是,这可能会给债券收益率带来上行压力,支撑美元,并拖累贸易伙伴的货币……

以下,不妨让我们来具体回顾下市场对特朗普2016年获胜时的反应,以及如果他今年再次获胜,会对股债汇市场产生怎样的影响?

债市

美国债券市场眼下面临的处境,其实与2016年时大不相同,当时美联储刚刚在其紧缩周期内完成了首次加息,并准备继续加息。这些加息预期——再加上认为特朗普的减税计划将刺激经济,共同导致美国债券市场出现大幅下挫,推动10年期美债收益率在2016年第四季度创下了七年多来的最大涨幅。债券基金则出现了自2013年缩表以来最大规模的现金流出。

而眼下的问题是,特朗普作为共和党提名人或即将上任的新总统所提出的政策,会在多大程度上改变目前已被市场充分定价的降息预期?

道明证券美国利率策略主管Gennadiy Goldberg表示,“这关系到税收和经济增长的影响、赤字的影响、监管的影响,因为这对市场来说相当关键。”

当然,今年大选对美国财政政策的影响可能会被视为更加温和,部分原因是,眼下人们的一大聚焦重点将落在特朗普2017年推出的减税政策,在明年到期时是否会延长,而非是是否进一步推出新的减税政策。此外,拜登也一直在推行其扩张性的财政政策,这使得政府在接近充分就业的情况下已经面临巨额赤字。

“在这些候选人中,哪一位可能会带来更高的赤字?从目前的情况来看,都有可能,”Goldberg称,“这在很大程度上取决于美国的财政轨迹,而现在并没有推动财政保守主义的力量。这让投资者对2025年和2026年感到紧张。”

下一任总统所在的政党是否控制国会也是关键,因为政府分裂可能导致僵局。

高盛集团的Dominic Wilson和Vickie Chang在给客户的一份说明中称,共和党赢得白宫和国会控制权的可能性更大。他们指出,这种全盘获胜的局面可能导致债券收益率上升,尤其是期限较长的债券收益率,因为美联储要时刻警惕经济可能过热。

汇市

美债收益率上升显然可能对美元有利。由于对降息的预期,美债收益率目前已从去年10月的高点大幅回落,美元也随之走低,远远低于2022年的高点。

在上一次特朗普任内,虽然美元在特朗普2016年获胜后因国债收益率跳升而飙升,但在2017年,随着美国经济失去动力而欧洲经济增速回升,美元又重新走弱。

而这一回需要小心的是——如果特朗普推动加征关税的口号成功的话,可能会通过抑制进口和阻止美元流出美国,从而提振美元对其他货币的汇率。

德意志银行策略师Alan Ruskin表示,“‘特朗普效应’在某种程度上之所以被默认为利好美元,正是因为它对欧元、人民币和墨西哥比索等非美货币是负面的。交易员们认识到,出于不同的原因,特朗普对贸易和地缘政治的影响,至少在最初会是利好美元的。”

随着投资者消化特朗普在艾奥瓦州获胜的消息,去年大涨的墨西哥比索在上周二一度暴跌了约2%。随着大选临近,如果特朗普有可能获胜,预计欧元、人民币等其他非美货币也将面临更大压力。

德意志银行策略师在给客户的一份说明中写道,即使美联储像预期的那样大幅降息,大选因素也可能会让美元在今年保持在2023年的交投区间内。他们写道,随着大选风险的增加,市场可能会在今年开始增加美元的避险溢价。

股市

上周五,标普500指数刚刚时隔近两年再度刷新了历史新高。目前业内普遍认为,美国股市能否进一步反弹,更多将取决于美联储能否尽快启动降息,将经济拉入软着陆轨道而非衰退。

回望2016年初,全球股市的基础可以说比现在更不稳靠——面临着利率上升和全球石油供应过剩的阴影。2015年,人民币等新兴市场货币的贬值令人印象深刻,2016年年中,英国退欧的公投又带来了另一次冲击。即便如此,标普500指数在那一年的大部分时间里仍呈上升趋势,并在特朗普胜选后的两个月内继续大幅上涨。

在特朗普的竞选口号下,一些行业的表现要好于其他行业,他的“美国优先”言论和加强美国国防开支的承诺,使洛克希德-马丁公司和诺思罗普·格鲁曼等国防承包商的股价迅速走高。虽然特朗普最终没能完全兑现制定大型基础设施计划的承诺,但卡特彼勒公司在他的任期内也翻了一番多。

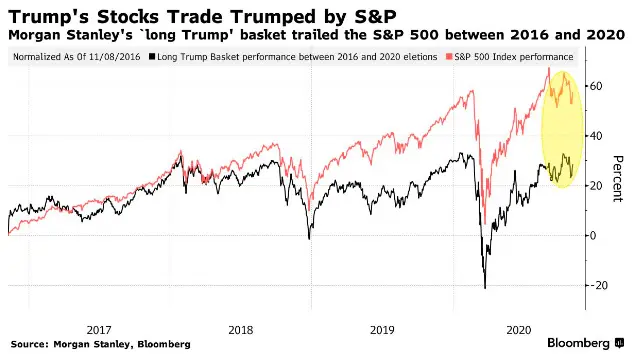

不过,总体而言,2016年那些所谓的“特朗普交易”,在其任期内其实还是要落后于标普500指数大盘的表现。这让投资者在现阶段,对试图预测股市赢家和输家持谨慎态度,特别是在宏观经济力量正在压倒选举言论的背景下。

Themis trading LLC股票交易联席主管Joseph Saluzzi表示,“目前政治预测和市场走势似乎并不匹配。在经济周期的这个节骨眼上,不可能说市场反应就会完全基于政治预测。”

“如果你押注于煤炭股,押注于金融股,押注于基础设施股——市场会找到办法让你看起来像个白痴,”Saluzzi称。

(财联社 潇湘)

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-01-22 15:45:12

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: