- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

库存拐点渐近,8月重型卡车销量同比上行——行业景气观察

本周上游资源品领域景气度仍然相对较高,信息技术、公用事业领域景气度边际改善。上游资源品领域螺纹钢、煤炭、多数有色金属、化工品价格持续上涨。中游制造领域,硅料价格继续上行,8月重型卡车销量同比上行,1-7月全国太阳能发电装机容量累计值同比增幅扩大。信息技术领域北美PCB出货量、订单量同比转正。此外,从最新披露的中报数据来看,库存拐点渐近,部分行业已经从主动去库存阶段过渡到被动去库存阶段。推荐关注近期价格回升的部分资源品如有色金属、化工品等,景气边际改善的信息技术领域的PCB等以及库存去化进入尾声的半导体、自动化设备、计算机设备等。

核心观点

【本周关注】库存拐点渐近,关注部分中游制造、TMT、医药等去库尾声行业。2000年以来工业企业经历了七轮存货周期,每轮平均长度大约为40个月。本轮库存周期自2020年二季度开始,至今已经持续了38个月。结合企业收入增速和PPI情况,预计今年四季度至明年一季度有望进入新一轮补库存周期。从最新披露的中报数据来看,相比一季度多数行业已经从主动去库存阶段过渡到被动去库存阶段。推荐关注库存去化较为充分和进入到被动去库存阶段、后续盈利改善动力较强的中游制造、TMT和医药领域的细分行业如半导体、自动化设备、通用设备、汽车零部件、计算机设备、家电、化学制药等。

【信息技术】本周8GB NAND flash存储器价格周环比下降,32GB DRAM存储器64GB NAND flash存储器价格周环比与上周持平。7月北美PCB出货量、订单量同比转正,并实现较高增速,北美PCB BB当月值为正。

【中游制造】本周正极材料价格上涨,六氟磷酸锂、钴材料、锂材料等价格普遍下降。1-7月全国太阳能发电装机容量累计值同比增幅扩大。本周光伏价格指数上行,硅片、多晶硅等价格指数均上升,组件、电池片价格指数与上周持平。光伏产业链中硅料价格上涨,组件价格较上周下降,硅片价格持平。8月重型卡车销量同比上行。CCFI上行,BDI、CCBFI、BDTI下行。

【消费需求】主产区生鲜乳价格比上周下行,白酒批发价格指数上行。猪肉、生猪批发价下行,仔猪批发价周环比上行。在生猪养殖利润方面,自繁自养生猪养殖盈利收窄,外购仔猪养殖盈利亏损缩小;在肉鸡养殖方面,肉鸡苗价格下行、鸡肉价格周环比上行;蔬菜价格指数上行,棉花期货结算价上行、玉米期货结算价下行;本周电影票房收入、观影人数、电影上映场次下行。本周白卡纸市场价上行。本周中药材价格指数下行。

【资源品】建筑钢材成交量十日均值周环比下行。螺纹钢价格上行,钢坯价格上行;唐山钢坯库存、国内港口铁矿石库存周环比上行。煤炭价格方面,秦皇岛港山西优混平仓价周环比上行,京唐港山西主焦煤库提价上行;焦煤期货结算价、焦炭期货结算价周环比上行,动力煤期货结算价环比持平。库存方面,秦皇岛港煤炭库存上行。全国水泥价格指数下行,长江、华北、西南、中南地区水泥价格指数下行,华东、西北地区上行。Brent国际原油价格上行;有机化工品期货价格多数上行,PVC、沥青、天然橡胶价格涨幅居前,辛醇、DOP价格下跌。本周工业金属价格普遍上涨,锡、镍、钴涨幅居前,铜、铝、锌、铅涨幅居后;铜、锌、锡、铅、镍库存上行,铝库存下行;黄金期现价格下行、白银期现价格下行。

【金融地产】货币市场净投放,隔夜/1周/2周SHIBOR利率较上周下行。A股换手率、日成交额下行。在债券收益率方面,6个月/3年国债到期收益率周环比上行。本周土地成交溢价率上行、商品房成交面积上行。

【公用事业】我国天然气出厂价上行,英国天然气期货价格下行。8月国内制造业PMI指数继续上行。

风险提示:产业扶持度不及预期,宏观经济波动。

目录

01

本周行业景气度核心变化总览

1、本周关注:库存拐点渐近,关注部分中游制造、TMT、医药等去库尾声

2000年以来工业企业经历了七轮存货周期,目前去库存基本接近尾声。我们用工业企业产成品存货同比增速来衡量,2000年至今共有7轮存货周期,每轮平均长度大约为40个月。本轮库存周期自2020年二季度开始,至今已经持续了38个月。从历史数据来看,每一轮库存后期结束之前,均先出现营业收入的触底回升,今年四月份开始,工业企业营业收入增速出现小幅反弹迹象,主动去库存逐渐向被被动去库存过渡,预计今年四季度至明年一季度有望进入新一轮补库存周期。

历史数据来看,PPI拐点一般领先库存拐点3-6个月。本轮PPI下行自2021年10月开始,目前已经持续了22个月,最新7月份的数据显示PPI仍在下探,预计三季度末可能会出现拐点,后续库存同比拐点也将在四季度或明年一季度出现。上市公司非金融板块存货同比与工业企业存货同比走势高度一致,因此预计上市公司存货拐点也将在四季度末或明年一季度出现

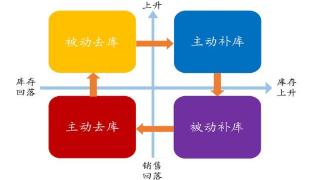

行业层面,最新披露的中报数据来看,相比一季度多数行业已经从主动去库存阶段过渡到被动去库存阶段。1)目前仍处于主动去库存阶段的行业主要集中在资源品领域如:钢铁、能源金属、化学制品、石油石化、化学原料、农化制品等以及养殖业和部分必须消费品领域。2)进入被动去库存的行业主要集中在中游制造如自动化设备、通用设备、汽车零部件、乘用车,部分可选消费如酒店餐饮、美容护理,部分TMT如半导体、计算机设备、军工电子以及化学制药、医疗器械等。3)进入主动补库存的行业主要有航空机场、家用电器、传媒、电力、工程机械等盈利率先改善的领域。推荐关注库存去化较为充分和进入到被动去库存阶段、后续盈利改善动力较强的中游制造、TMT和医药领域的细分行业如半导体、自动化设备、通用设备、汽车零部件、计算机设备、家电、化学制药等。

2、行业景气度核心变化总览

02

信息技术产业

1、 存储器价格下降

存储器价格部分下降,本周8GB NAND flash存储器价格周环比下降,32GB DRAM存储器64GB NAND flash存储器价格周环比与上周持平。截至9月5日,8GB DRAM价格周环比下降0.58%至1.02美元, 32GB NAND flash价格上周持平为2.06美元,64GB NAND flash价格与上周持平为3.86美元。

2、7月北美PCB出货量、订单量同比转正

7月北美PCB出货量、订单量同比转正。7月北美PCB出货量由负转正至23.00%,前值-15.80%,三个月滚动同比增速扩大3.63个百分点至4.63%;PCB订单量同比由负转正至24.60%,前值-7.70%,三个月滚动同比由正转负至7.00%。

7月北美PCB BB当月值为正。7月北美PCB BB当月值为1.01,PCB BB当月值同比由负转正至3.06%。

03

中游制造业

1、本周正极材料价格上涨,六氟磷酸锂、锂材料、钴材料等价格普遍下降

本周正极材料价格上涨,六氟磷酸锂、钴材料、锂材料等价格普遍下降。在电解液方面,截至9月6日,六氟磷酸锂价格较上周环比下行6.22%至11.30万元/吨,DMC价格维持4400.00元/吨。在正极材料方面,截至9月6日,电解镍Ni9996现货平均价周环比上行2.95%至174,700.00元/吨;电解锰市场平均价格较上周上行1.46%至13900.00元/吨。在锂原材料方面,截至9月6日,碳酸锂价格周环比下行4.75%至200,500.00元/吨,氢氧化锂价格较上周下行4.91%至184,000元/吨;电解液锰酸锂价格较上周下行1.14%至2.18万元/吨;三元材料价格较上周下行3.63%至172.50元/千克;电解液磷酸铁锂价格较上周下行0.93%至2.68万元/吨;国产99.5%碳酸锂价格周环比下降4.75%至20.05元/吨。钴产品中,截至9月6日,电解钴价格较上周上行0.76%至266,000元/吨;钴粉价格下行3.96%至242.50元/千克;氧化钴价格较上周下行4.11%至140.00元/千克;四氧化三钴价格较上周下行1.75%至140.00元/千克。

2、本周光伏价格指数上行

本周光伏价格指数上行,硅片、多晶硅等价格指数均上升,组件、电池片价格指数与上周持平。截至9月4日,光伏行业价格指数周环比上升1.70%至29.99,组件价格指数维持在24.64,电池片价格指数维持在17.80,硅片价格指数周环比上升0.53%至36.35,多晶硅价格指数周环比上升6.48%至50.77。

本周光伏产业链中硅料价格上涨,组件价格较上周下降。在硅料方面,截至9月4日,国产多晶硅料价格为11.42美元/千克,周环比上涨6.60%;进口多晶硅料价格为11.42美元/千克,较前一周上涨6.60%。在硅片方面,截止8月31日,多晶硅片价格为0.20元/片,与上周持平。在组件方面,截止8月31日,晶硅光伏组件的价格较前一周下跌2.16 %至0.14美元/瓦;薄膜光伏组件的价格周环比下降0.49%至0.21美元/瓦

3、1-7月全国太阳能发电装机容量累计值同比增幅扩大

1-7月全国太阳能发电装机容量累计值同比增幅扩大。1- 7月全国太阳能发电装机容量累计值为49081.0万千瓦,同比增幅扩大3.12个百分点至42.88%。7月当月太阳能发电装机容量为2014.0万千瓦,三个月滚动同比增幅收窄至176.13%。

4、8月重卡销量同比上行

8月重卡销量同比上行。根据第一商用车网数据,8月我国重卡市场大约销售6.9万辆左右(开票口径,包含出口和新能源),环比2023年7月上升13%,比上年同期的4.62万辆增长49%,净增加约2.3万辆。这是今年市场继2月份以来的第七个月同比增长,今年1-8月,重卡市场累计销售61.9万辆,同比上涨31%,同比累计增速扩大了2个百分点。重卡出口保持良好势头,同比增长超过7成,彰显出中国重卡的高性价比优势与强大的产业链竞争力。

5、CCFI上行,BDI、CCBFI、BDTI下行

本周中国出口集装箱运价指数CCFI下行,中国沿海散货运价综合指数CCBFI上行。在国内航运方面,截至9月1日,中国出口集装箱运价综合指数CCFI周环比下行0.19%至892.98点;中国沿海散货运价综合指数CCBFI周环比上行0.72%至949.56点。

本周波罗的海干散货指数BDI下行,原油运输指数BDTI下行。在国际航运方面,截至9月5日,波罗的海干散货指数BDI为1063.0点,较上周下行3.97%;原油运输指数BDTI为728.0点,较上周下行6.19%。

04

消费需求景气观察

1、主产区生鲜乳价格周环比下行

主产区生鲜乳价格比上周下行,截至8月30日,主产区生鲜乳价格报3.76元/公斤,较上周下行0.27%,较去年同期下降8.74%。截至8月31日,白酒批发价格总指数报110.74,旬环比上行0.01%。

2、猪肉价格下行,蔬菜价格指数上行

猪肉、生猪批发价下行,仔猪批发价上行。截止9月5日,猪肉平均批发价格周环比下行0.27%至22.57元/公斤,截止9月5日,全国生猪平均价格周环比下行1.75%至8.44元/500克,截止9月1日,仔猪平均批发价为24.86元/公斤,周环比上行1.76%。在生猪养殖利润方面,自繁自养生猪养殖亏损扩大,外购仔猪养殖盈利亏损缩小。截至8月25日,自繁自养生猪养殖利润为21.89元/头,亏损较上周扩大15.67元/头;外购仔猪养殖利润为-28.88元/头,亏损较上周缩小4.71元/头。

在肉鸡养殖方面,肉鸡苗价格下行、鸡肉价格周环比上行。截至8月25日,主产区肉鸡苗平均价格为2.49元/羽,周环比下行31.40%;截止9月5日,36个城市平均鸡肉零售价格为12.73元/500克,周环比上行0.32%。

蔬菜价格指数上行,棉花期货结算价上行、玉米期货结算价下行。截至9月4日,中国寿光蔬菜价格指数为137.68,周环比上行3.85%;截止9月4日,棉花期货结算价格为89.95美分/磅,周环比上行3.55%;截止9月1日,玉米期货结算价格为481.50美分/蒲式耳,周环比下行1.33%。

3、电影票房收入、观影人数均下行

本周电影票房收入、观影人数、电影上映场次下行。截至9月3日,本周电影票房收入8.68亿元,周环比下行40.14%;观影人数2117.91万人,周环比下行39.90%;电影上映253.51万场,周环比下行10.32%。

4、本周中药材价格指数下行

本周中药材价格指数下行。本周中药材价格指数为3512.31,较上周下行0.23%。

5、白卡纸市场价上行

本周白卡纸市场价上行。截至9月1日,白卡纸市场价4743.33元/吨,较上周上行4.40%。

05

资源品高频跟踪

1、钢材成交量下行,螺纹钢价格上行

建筑钢材成交量十日均值周环比下行。9月4日主流贸易商全国建筑钢材成交量为16.78吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为15.15万吨,周环比下行2.02%。

本周螺纹钢价格、钢坯价格上行;唐山钢坯库存、国内港口铁矿石库存周环比上行;价格方面,钢坯价格3580.00元/吨,周环比上行1.42%;截止9月5日,螺纹钢价格为3968.00元/吨,周环比上行2.14%。库存方面,截止8月31日,国内港口铁矿石库存量为12128.0万吨,周环比上行0.78%;唐山钢坯库存周环比上行0.46%至56.95万吨。

2、焦炭、焦煤期货结算价上行,电厂煤炭日耗量周环比下降

价格方面,秦皇岛港山西优混平仓价周环比上行,京唐港山西主焦煤库提价周环比上行;焦炭、焦煤期货结算价周环比上行,动力煤期货结算价环比持平。截至9月4日,秦皇岛港山西优混平仓价826.40元/吨,周环比上行1.52%,截至9月5日,京唐港山西主焦煤库提价2150.00元/吨,周环比上行2.38%;截至9月5日,焦炭期货结算价收于2385元/吨,周环比上行8.85%;焦煤期货结算价收于1711.50元/吨,相比较上周上行15.45%;动力煤期货结算价801.40元/吨,与上周持平。

库存方面,秦皇岛港煤炭库存上行。截至9月6日,秦皇岛港煤炭库存报476.00万吨,较上周上行0.21%;截至8月31日,南方八省电厂煤炭日耗量周环比下降15.16%至188万吨。

3、全国水泥价格指数下行

水泥价格方面,全国水泥价格指数下行,长江、华北、西南、中南地区水泥价格指数下行,华东、西北地区上行,东北地区持平。截至9月5日,全国水泥价格指数为107.35点,周环比下行1.50%;长江地区水泥价格指数99.56点,周环比下行0.16%;东北地区水泥价格为113.74,与上周持平;华北地区水泥价格指数为122.21点,周环比下行3.72%;华东地区水泥价格指数为100.21点,周环比上行0.37%;西北地区水泥价格指数为127.17,周环比上行0.06%;中南地区水泥价格指数为101.38点,周环比下行4.87%;西南地区水泥价格指数113.19点,周环比下行0.61%。

4、Brent国际原油价格上行,有机化工品价格多数上涨

Brent国际原油价格上行。截至2023年9月5日,Brent原油现货价格周环比上行6.78%至92.00元/桶, WTI原油价格上行6.81%至86.69美元/桶。在供给方面,截至2023年9月1日,美国钻机数量当周值为631部,周环比下降0.16%;截至2023年8月25日,全美商业原油库存量周环比下降2.44%至4.23亿桶。

无机化工品期货价格多数上行。截至9月5日,钛白粉市场均价与上周持平,为15970元/吨。截至9月6日,纯碱期货结算价较上周上涨16.83%,为3332元/吨。截至9月3日,醋酸市场均价为3858.50元/吨,周环比上行0.44%;截至8月31日,全国硫酸价格周环比上行18.27%至255.10元/吨。

有机化工品期货价格多数上行,PVC、沥青、天然橡胶价格涨幅居前,辛醇、DOP价格下跌。截至9月6日,甲醇结算价为2584元/吨,周环比上行1.45%;PTA结算价为6158元/吨,周环比上行1.48%;纯苯结算价为8100元/吨,周环比上行3.40%;甲苯结算价为8218.75元/吨,周环比上行2.09%;二甲苯结算价为8600元/吨,周环比上行2.34%;苯乙烯结算价为8915元/吨,周环比上行3.23%;乙醇结算价与上周持平为6987.50元/吨;二乙二醇结算价为5450元/吨,周环比上行3.07%;苯酐期货结算价为8625.00元/吨,周环比上行0.68%;聚丙烯期货价格为7923元/吨,周环比上行3.08%;聚乙烯期货价格为8434元/吨,周环比上行1.72%;PVC结算价为6519元/吨,周环比上行4.57%;天然橡胶结算价为14220元/吨,周环比上行7.00%;燃料油结算价为3720元/吨,周环比上行3.13%;沥青结算价为3901元/吨,周环比上行4.25%。

5、工业金属价格普遍上涨,库存多数上行

本周工业金属价格全部上涨,锡、镍、钴涨幅居前,铜、铝、锌、铅涨幅居后。截至9月6日,铜价格为70010元/吨,周环比上行0.03%;铝价格周环比上行1.52%至19310元/吨;锌价格为21580元/吨,周环比上行1.74%;锡价格周环比上行4.22%,为222500元/吨;钴价格周环比上行2.40%至256000元/吨;镍价格周环比上行3.50%至173050元/吨;铅价格16400元/吨,周环比上行1.39%。

库存方面,铜、锌、锡、铅、镍库存上行,铝库存下行。截至9月5日,LME铜库存周环比上行9.98%至107400吨;LME铝库存周环比下行3.27%至506875吨;LME锌库存周环比上行1.71%至151575吨;LME锡库存周环比上行2.74%至6385吨;LME镍库存37164吨,周环比上行0.62%;LME铅库存55350吨,周环比上行0.87%。

黄金现货、期货价格下行,白银现货、期货价格下行。截至9月5日,伦敦黄金现货价格为1926.10美元/盎司,周环比下行0.20%;伦敦白银现货价格为23.55美元/盎司,周环比下行2.79%;COMEX黄金期货收盘价报1951.50美元/盎司,周环比下行0.72%;COMEX白银期货收盘价下行3.61%至23.88美元/盎司。

06

金融地产行业

1、货币市场净投放,SHIBOR利率较上周下行

货币市场净投放6810亿元,隔夜/1周/2周SHIBOR利率较上周下行。截至9月6日,隔夜SHIBOR周环比下行42bp至1.49%,1周SHIBOR周环比下行44bp至1.80%,2周SHIBOR周环比下行38bp至1.84%。截至9月5日,1天银行间同业拆借利率周环比下行58bp至1.48%,7天银行间同业拆借利率周环比下行18bp至2.01%,14天银行间同业拆借利率周环比下行21bp至2.02%。在货币市场方面,上周货币市场投放14140亿元,货币市场回笼7330亿元,货币市场净投放6810亿元。在汇率方面,截至9月6日,美元兑人民币中间价报7.1969,较上周环比上行0.21%。

2、A股换手率、日成交额下行

A股换手率、日成交额下行。截至9月5日,上证A股换手率为0.66%,周环比下行0.21个百分点;沪深两市日总成交额下行,两市日成交总额为7425.00亿元人民币,周环比下行22.77%。

在债券收益率方面,6个月/3年国债到期收益率周环比上行。截至9月5日,6个月国债到期收益率周环比上行1bp至1.98%;1年国债到期收益率周环比下行1bp至1.98%,3年期国债到期收益率周环比上行1bp至2.27%。5年期债券期限利差周环比上行5bp至0.48%;10年期债券期限利差周环比上行4bp至0.62%;1年期AAA债券信用利差周环比上行8bp至0.48%;10年期AAA级债券信用利差周环比上行1bp至0.58%。

3、本周土地成交溢价率上行、商品房成交面积上行

本周土地成交溢价率上行、商品房成交面积当周值上行。截至9月3日,100大中城市土地成交溢价率为4.07%,周环比上行0.86个百分点;30大中城市商品房成交面积当周值为259.30万平方米,周环比上行14.17%。

07

公用事业

1、我国天然气出厂价上行,英国天然气期货价格下行

我国天然气出厂价上行,英国天然气期货结算价下行。截至9月5日,我国天然气出厂价报4194元/吨,较上周上行4.15%,英国天然气期货结算价为83.46便士/ 色姆,较上周下行5.48%。

从供应端来看,截至2023年8月25日,美国48州可用天然气库存3115亿立方英尺,周环比上行1.04%。截至2023年9月1日,美国钻机数量为114部,周环比下行1部。

2、8月国内制造业PMI指数继续上行

国内方面,截止8月31日,中国8月份制造业PMI指数为49.70%,月环比上行0.4个百分点。大型制造业企业PMI指数为50.80%,月环比上行0.5个百分点;中型制造业企业PMI指数为49.60%,月环比上行0.6个百分点;小型制造业企业PMI指数为47.70%,月环比上行0.3个百分点。

国际制造业指数水平普遍回暖。国际方面,8月份美国制造业PMI指数为47.60%,月环比上行1.2个百分点;欧洲制造业PMI指数为43.50%,月环比上行0.8个百分点;日本制造业PMI指数为49.60%,月环比持平;韩国制造业PMI指数为48.90%,月环比下行0.5个百分点。

来源:券商研报精选

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-09-07 13:45:02

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: