- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

锦波生物北交所上市首日涨160% 募2.5亿中信证券保荐

中国经济网北京7月20日讯山西锦波生物医药股份有限公司(以下简称“锦波生物”,832982.BJ)今日在北交所上市。截至今日收盘,锦波生物报127.25元,涨幅159.69%,成交额7.55亿元,振幅56.73%,换手率25.70%,总市值85.69亿元。

锦波生物是一家应用结构生物学、蛋白质理性设计等前沿技术,围绕生命健康新材料和抗病毒领域,系统性从事功能蛋白结构解析、功能发现等基础研究,并运用合成生物学等方法实现功能蛋白的规模化生产的高新技术企业,同时也是国家级“专精特新”小巨人企业。

截至招股说明书签署日,杨霞持有公司股票40,098,800股,占总股本的64.3269%,为公司控股股东、实际控制人。

锦波生物本次发行数量为5,000,000股(不含超额配售选择权);5,750,000股(若全额行使超额配售选择权),发行价格为49.00元/股,保荐机构(主承销商)为中信证券股份有限公司,签字保荐代表人为李飞、先卫国。

本次发行超额配售选择权行使前,公司募集资金总额为245,000,000.00元。中汇会计师事务所(特殊普通合伙)已出具中汇会验[2023]8464号《验资报告》,截至2023年7月13日止,锦波生物共计募集货币资金人民币245,000,000.00元,扣除与发行有关的费用人民币30,911,869.00元,锦波生物实际募集资金净额为人民币214,088,131.00元,其中计入“股本”人民币5,000,000.00元,计入“资本公积—股本溢价”人民币209,088,131.00元,变更后的累计注册资本实收金额为人民币67,336,000.00元。

锦波生物于2023年7月5日披露的招股说明书显示,公司拟募集资金47,000.00万元,分别用于重组人源化胶原蛋白新材料及注射剂产品研发项目、品牌建设及市场推广项目、补充流动资金。

锦波生物本次发行费用总额为3,091.19万元(未考虑超额配售选择权的情况下);3,404.41万元(全额行使超额配售选择权的情况下)。其中,保荐承销费用2,082.50万元(未考虑超额配售选择权的情况下);2,394.88万元(全额行使超额配售选择权的情况下)。

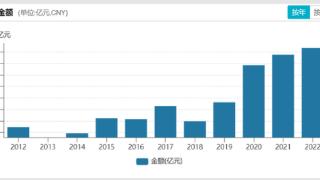

2020年、2021年、2022年,锦波生物的营业收入分别为1.61亿元、2.33亿元、3.90亿元;净利润分别为3227.12万元、5690.18万元、1.09亿元;归属于母公司所有者的净利润分别为3194.84万元、5738.73万元、1.09亿元;归属于母公司所有者的扣除非经常性损益后的净利润分别为2297.42万元、4884.04万元、1.02亿元。

2020年至2022年,锦波生物销售商品、提供劳务收到的现金分别为16,643.05万元、25,172.64万元、37,942.57万元;经营活动产生的现金流量净额分别为9,204.56万元、5,706.03万元、12,389.11万元。

2023年1-3月,公司实现营业收入12,806.17万元,同比增长98.28%;净利润4,286.89万元,同比增长183.93%;归属于母公司股东的净利润4,300.43万元,同比增长180.94%;扣除非经常性损益后归属于母公司股东的净利润4,034.75万元,同比增长189.93%;经营活动产生的现金流量净额为1,211.73万元,同比减少30.97%。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2023-07-20 20:45:17

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: