- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

非上市银行2023年盈利冷热不均

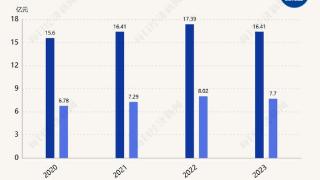

随着上市银行年报季大幕渐近尾声,非上市银行阵营2023年度业绩数据也逐渐揭开“面纱”。4月22日,北京商报记者不完全统计发现,截至目前,已有多家非上市银行公开了过去一年的经营业绩,受不同地区经济发展水平、产业结构、市场需求、政策导向等因素的影响,非上市银行盈利能力分化明显,有的银行呈数倍增长,有的银行盈利水平下滑明显,接近“腰斩”。

有的倍增有的腰斩

非上市银行2023年的成绩单陆续亮相,4月22日,北京商报记者发现,已有多家非上市银行通过发布年报、2023年四季度财务情况等方式披露了2023年的经营情况。整体来看,2023年非上市银行盈利分化依旧显著,有银行盈利规模增速超500%,也有银行同比下滑接近“腰斩”。

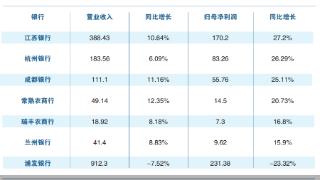

营业收入方面,非上市银行分化显著,其中,湖南华容农商行、台州银行、安徽郎溪农商行、贵州兴义农商行、浙江诸暨农商行、安徽马鞍山农商行、浙江武义农商行等多家银行营业收入同比出现上涨。

具体来看,上涨幅度呈现双位数的银行包括湖南华容农商行、台州银行,上述银行2023年实现营业收入2.73亿元、125.52亿元,分别同比上涨17.37%、13.76%;福建海峡银行、恒丰银行、湖北孝感农商行也实现了营业收入的微增,分别同比上涨1.25%、0.62%、0.39%。

不过,有人欢喜有人忧,已披露2023年业绩的非上市银行中,也有浙江乐清农商行、广东南海农商行、江门农商行、江苏射阳农商行、六安农商行、江西新建农商行、广东鹤山农商行、南昌农商行在内的多家银行营业收入均出现了不同程度的下滑,同比下滑幅度在1%—23%之间。

其中,江西新建农商行、广东鹤山农商行、南昌农商行下滑幅度较为显著,2023年三家银行分别实现营业收入4.9亿元、5.57亿元、13.01亿元,同比分别下降9.26%、10.97%、22.18%。

针对营业收入下滑情况,北京商报记者致电多家银行进行采访,部分银行电话并未接通,部分银行表示暂不便进行回应,江西新建农商行相关人士并未进行正面回应,该人士称,“4月底会出信息披露报告”。

在中国(香港)金融衍生品投资研究院院长王红英看来,营收出现分化主要是由于各家银行治理结构及经营策略的差异化,以及风险控制技术是否能够达到较高的水平所致。在数字科技金融应用日益普及的大背景下,对客户经营风险的识别与管理已不再仅限于传统的手段,而是愈发倚重技术层面的精确判定。然而,个别非上市商业银行在应对这一变革中遭遇困难,甚至暴露出一定的风险隐患,也导致业绩出现下滑。

有银行净利下滑超49%

非上市银行业绩分化是地域经济条件、风险管理、业务结构、成本控制、资本状况、监管环境、市场竞争等多种内外部因素共同作用的结果。多因素的交织下,非上市银行净利润数据也呈现较为明显的差异,有的银行大增538%,有的银行则近乎“腰斩”。

2023年,表现较为亮眼的银行有湖南华容农商行、山东莒县农商行,去年全年上述两家银行净利润表现“喜人”,分别同比大增538.43%、134.39%。

浙江诸暨农商行、安徽郎溪农商行、浙江富阳农商行、福建海峡银行、浙江武义农商行净利润也呈现两位数增长,分别同比增长24.69%、23.63%、19.81%、15.67%、12.54%。

对比上市银行来说,规模较小的非上市银行业务规模有限,地域覆盖通常集中在某一地区或特定市场,产品和服务种类相对较少,在技术投入、数字化转型、流程优化等方面也存在差异,进而影响业绩表现。

有的银行增长迅猛,有的银行净利润却出现大幅度下滑,北京商报记者梳理发现,江苏射阳农商行、贵州兴义农商行、南昌农商行、湖北孝感农商行2023年净利润同比下滑幅度均超40%,其中湖北孝感农商行下滑幅度达到49.15%。

广东南海农商行、广东鹤山农商行、恒丰银行、六安农商行净利润同比下滑幅度也在两位数以上,分别为12.67%、15.15%、23.74%、31.77%。

针对净利润下滑的原因,北京商报记者通过致电、发送采访提纲方式联系多家银行,大多未得到回应。恒丰银行相关负责人在回应时表示,“净利润下降原因是转回已确认的递延所得税资产,还原递延所得税因素后,净利润同口径同比增长4.8%”。

2024年,非上市银行如何提升经营水平,保持盈利能力稳健?正如产业经济资深研究人士王剑辉所言,对比来看,非上市银行经营压力比较显著,一方面,与上市银行地位、资产规模、品牌效应差距显著;另一方面,融资成本也相对较高,有明显的劣势。面对激烈的市场竞争,非上市银行应充分发挥自身在基层服务中的独特优势,着力于创新性业务的开拓,尤其是在差异化业务领域深耕细作。瞄准某一特定客户群体或行业,如“三农”、社区居民、特定产业链上下游企业等,提供专业化、定制化的金融服务,打造细分市场的专业银行形象。

王红英进一步指出,对非上市银行来说,应运用大数据分析和人工智能算法,对潜在客户进行全面信用评估,筛选出优质贷款对象,从源头上降低不良资产发生概率。积极引入与应用金融科技,实现全流程风险管理的精细化与智能化,并通过产品创新、客户关系管理等方面的改进,提升综合金融服务能力,以扭转业绩颓势,确保在竞争激烈的市场环境中稳健前行。

北京商报记者 宋亦桐

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-04-23 05:45:10

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: