- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

中报披露后,厦门银行股价九连跌,营收净利双降或成诱因?

今年上半年A股42家上市银行中,25家营利双增、11家双降,而净利超10%降幅的却仅仅只有两家,厦门银行就是其一。

文/每日财报张恒

近日,厦门银行半年报正式披露,竟在公司股价上炸出一声“响雷”。

8月28日晚间,厦门银行公布了2024年上半年财务业绩报告,而就在交出“答卷”的第二天,该行股价突然大跌,盘中一度跌超8%,当天收盘之时,厦门银行一天跌去了6.94%。

而在接下来的时间里,该行股价却像刹不住车似的往下掉,截至9月11日收盘,厦门银行股价虽在前一个交易日有一丝止降回暖,但也已经九连跌了,目前报收4.53元/股,总市值119.55亿元。

而要知道该行股价好不容易在8月27日站上近两个月以来的高点,达到了5.43元/股,总市值达143.04亿元。也就是说,半个月不到的时间,厦门银行股价已经跌去了16.57%,市值蒸发23.49亿元。

作为福建最早上市的城商行,厦门银行曾是一颗冉冉上升的“明星”,被市场寄予了厚望,在2020年10月底上市后,仅仅用了两个月时间,该行股价就一路翻倍飙升至15.48元/股最高点。

时移世易,其股价从昔日高光无限,再到如今黯然失色,厦门银行到底经历了什么?市场为何“不买单”了?

业绩“变脸”,营收及净利双双承压下行

透过半年报,不难预想的是,厦门银行营业收入、净利润的双双下滑,成为了近期一众投资者不买账的重要原因。

财报数据显示,今年上半年,厦门银行实现营收28.92亿元,同比下降2.21%;归母净利12.14亿元,同比减少15.03%;扣非净利12.13亿元,同比减少14.7%。

无论是从自身纵向对比,还是从同行横向对比来看,厦门银行最新业绩的确难言喜色,也说明着今年以来其在金融市场上所背负的生存压力越来越大。

先将时间周期拉长,在还未上市之前,厦门银行营收和净利均保持同步稳增长态势,而在2020年上市当年,该行即取得了营收55.56亿元,同比增长23.2%;归母净利18.23亿元,同比增长6.55%的优秀成绩,在当年42家上市银行中营收增速位居第一,净利增速排名第五,一时风头无两。

不过,在成功上市之后,厦门银行业绩就变得起伏不定了,营收增速时有上行时有下降,净利润虽保持增长,但增速却在逐年放缓。但即便是如此逼仄情况,此前该行还未曾出现过像今年上半年这样的营收净利双双滑坡的局面,两大核心指标双降,这还是近五年来头一遭。

不仅逊于自身往期表现,厦门银行上半年业绩也拖了整个行业后腿。据Wind资讯统计,今年上半年A股42家上市银行合计营收2.89万亿元,同比下降2.0%;合计归母净利1.09万亿元,同比增长0.4%。其中,25家营利双增、11家双降,而净利超10%降幅的却仅仅只有两家,厦门银行就是其一。

利息净收入“滑铁卢”,信用减值损失计提力度反提高

那么,到底是何种因素导致了该行上半年业绩遭受“滑铁卢”?财报数据给了我们寻找答案的窗口。

其一,受净息差进一步收窄影响,该行利息净收入大幅减少成业绩下行“重灾区”。

拆分营收结构,同其他银行一样,厦门银行业绩增量主要来源于利息净收入和非利息净收入两大核心板块。

先来看占比最高,同时也是衡量一家银行服务实体经济强弱的核心业务利息净收入指标,今年上半年,厦门银行实现利息净收入20.01亿元,同比下降10.58%,所占总营收比重达到了69.19%。其中,利息收入几乎没怎么增长,为62.26亿元,但是利息支出却同比增长了5.94%至42.25亿元,这才导致了净息差明显承压走弱。

2024年上半年,厦门银行的净息差和净利差分别为1.14%和1.06%,同比分别下降0.2个百分点、0.22个百分点。不仅在A股42家上市银行中,该行净息差是最低的,排位垫底,而且也低于上市城商行1.6%的净息差平均值。

对于上半年净息差承压收窄,厦门银行在半年报中解释称:“主要是受LPR利率持续下行、年初集中重定价及公司加大对实体经济减费让利的力度等因素影响,贷款平均利率下降明显所致。”

事实上,近年来净利差、净息差逐年下降,已成为厦门银行业绩波动震荡而挥之不去的阴霾,数据显示,2021年-2023年,该行净息差分别为1.62%、1.53%、1.28%;净利差分别为1.52%、1.47%、1.2%。

而为了减少该指标下行给业绩带来的风险,这时做大做强非利息收入、拓宽中间业务来打造新增长极,就显得尤为重要。

早从2009年开始,厦门银行就每三年制定一轮战略规划,在如今正执行的2024-2026年规划中,向大零售、绿色和数字化转型,已成为该行重要抓手之一,打造具有品牌美誉度和客户体验度的零售银行,提升零售业务的竞争力,满足客户的多元化金融需求。

也正是在全力锚定此目标之下,今年上半年该行非利息净收入的增长却在一定程度上弥补了主营业务收入下降所带来的影响,这才让其总营收不会下降的如此厉害。

财报数据显示,上半年厦门银行取得的非利息净收入为8.91亿元,同比增长23.83%,显示出一定的转型成效,在金融零售市场竞争如此激烈的当下,该指标能够取得超两位数增长,实属不易值得肯定。

不过拆分来看,该收入下的手续费及佣金净收入和投资收益两大板块出现了明显的分化。其中,报告期内厦门银行实现投资收益5.57亿元,同比暴涨283.26%,是对总营收贡献力度排名第二的绝对增量。

然而,这并不是银行主业部分,资本市场诡谲多变,波动性较大,也意味着厦门银行通过加大对国债、基金等权益市场品种的配置来增厚短期投资收益支撑起中间业务规模膨胀,可能并不具备可持续性。

此外,虽然厦门银行一直在努力向零售银行和轻资本银行转型,但转型的核心指标——手续费及佣金净收入却在上半年有所下滑,收入仅为1.8亿元,同比减少8.09%,这对该行的转型之路提出了挑战。

具体来看,该指标下的代理业务、债券承分销手续费、担保及承诺业务、理财业务、支付结算业务和银行卡业务的收入均“全军覆没”,出现不同程度下滑。比如,占据大头的代理业务收入下降幅度是最大的,上半年取得收益1.15亿元,同比下滑高达30.85%;债券承分销手续费收入同样缩减严重,同比下降了22.42%至0.5亿元。

其二,营业支出大幅增长,进一步挤压了利润空间。

据财报显示,上半年厦门银行总营业支出为15.74亿元,较去年同期增加了2.66亿元,同比增长20.36%。其中,业务及管理费减少0.68%至10.75亿元;信用减值损失却较去年同期增加了2.74亿元,增长至4.64亿元,增幅高达144.18%。

可见,上半年随着该行加大对信用减值损失的计提力度,助推了营业支出总成本的增长,从而对净利润造成一定侵蚀。

我们知道,通过降低计提信用减值损失额度的方式,是可以来增厚利润空间的,而去年厦门银行就进行了这样的操作。

2023年财报数据显示,去年该行在营收同比下降4.96%的境遇下,通过大幅降低51.34%信用减值损失额度,大大减轻了营业成本支出端的压力,最终实现了净利润同比增长7.03%的喜人成绩。

而在今年上半年却出现了与2023年对信用减值损失计提的完全反向操作,这是否预示着厦门银行的资产风险状况出现了一定问题?

个人贷款或成“拖油瓶”,资产风险压力加大

资产质量方面,截至2024年6月末,厦门银行的不良贷款余额16.13亿元,不良贷款率为0.76%,与年初持平;拨备覆盖率为396.22%,较年初下降16.67%。

按贷款五级分类划分,今年上半年该行关注类、次级类贷款余额较高且增幅较大,余额分别为48.3亿元、7.82亿元;同比增幅分别为60.77%、124.70%,两项指标的占比同时也在提升,分别增长至2.26%、0.37%,而正常类贷款、可疑类贷款和损失类贷款均有不同程度下降。

对此,厦门银行在半年报中解释称,主要系针对部分基本面正常但受外部经济环境变化影响出现风险信号的客户,公司基于审慎原则将其分类下调为关注。未来,公司将持续跟踪关注类客户的经营情况及关注类贷款的变化情况,加强关注类贷款管理,持续防范化解关注类客户信用风险。

另外,截至6月末,该行正常类、关注类、次级类、可疑类贷款迁徙率分别为2.27%、19.47%、71.71%、96.28%,分别较上年末变

化-0.19、-16.02、+0.60、+14.19个百分点。可见,厦门银行信贷资产质量面临一定的下行压力,次级类、可疑类贷款转为不良的风险加大,该行仍需对信贷资产质量的潜在下行风险时刻保持关注。

尤为值得关注的是,报告期末,厦门银行个人贷款不良率高达0.99%,较年初上升0.48个百分点,即半年就增长了91.12%。

厦门银行解释道,2024年上半年,国内经济整体回升向好,但仍呈现结构性差异,部分个体工商户经营出现困难,叠加抵押物价值下跌影响,个人贷款不良率有所上升。后续该行将加强贷中管控,持续推进高风险客户的清退。

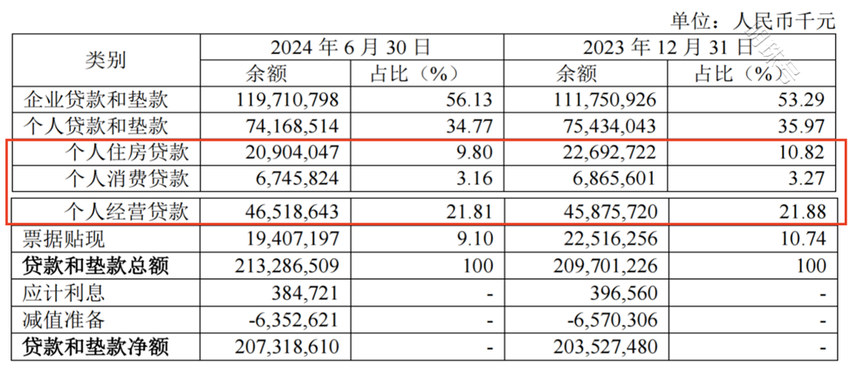

受整体信贷需求偏弱,以及选择提前还款减少利息支出的客户依旧占比较大,尤其是按揭贷款业务的影响,今年上半年,该行个人住房贷款、个人消费贷款规模均有下滑,分别为209.04亿元、67.46亿元,半年间减少17.89亿元、1.2亿元。而个人经营贷余额却保持向上势头,较上年末增长1.45%至465.19亿元,所占贷款和垫款总额的比重高达21.81%。

但是,厦门银行并没有披露具体的个人经营贷不良贷款和不良率数据,只是将个人贷款不良率的急剧上升原因归结于个人经营贷款不良余额的增长所致,这也从侧面体现出,该行个人经营贷不良情况也难言轻松。

半年报中,厦门银行在面对的信用风险上所透露出的担忧,也直接印证了这一点:“当前,房地产处于调整阶段,信用风险受房地产调整影响,特别是零售端个人经营贷及住房贷款资产质量将进一步承压。”

综上所述,对于当下的厦门银行而言,接下来除了提振业绩外,在风控方面所遇到的挑战也并不小,如何化解将是一场“硬仗”。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2024-09-13 14:45:06

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: