- 我的订阅

- 财经

我们正处于一个信息大暴发的时代,每天都能产生数以百万计的新闻资讯!

虽然有大数据推荐,但面对海量数据,通过我们的调研发现,在一个小时的时间里,您通常无法真正有效地获取您感兴趣的资讯!

头条新闻资讯订阅,旨在帮助您收集感兴趣的资讯内容,并且在第一时间通知到您。可以有效节约您获取资讯的时间,避免错过一些关键信息。

美联储加息风暴或将持续更久,道指跌0.76%

美联储再度成为全球市场的焦点。

北京时间12月15日凌晨3点,美联储正式宣布,将政策利率联邦基金利率的目标区间从3.75%至4.00%上调到4.20%至4.50%,加息幅度50个基点。这是美联储今年3月启动本轮加息周期以来首次放慢加息速度,也是自5月以来首度单次加息50个基点。

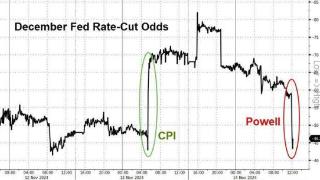

随后的凌晨3点半,美联储主席鲍威尔主持召开例行的新闻发布会,其就美国当前的通胀、美联储的后续政策、宏观经济、全球市场等重要议题发表了最新看法。值得注意的是,美联储公布的最新利率点阵图也释放危险信号:“加息风暴”或将持续更久,终端利率峰值可能更高。

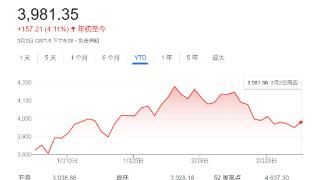

一系列重磅消息公布后,美股市场一度上演“过山车”。其中,道琼斯指数盘中一度跳水近700点,纳斯达克指数、标普500指数亦迅速转跌,跌幅一度超1%,截至收盘,美股三大指数的跌幅有所收窄,道指收跌0.42%,纳指跌0.76%,标普500指数跌0.61%。

美联储出手

北京时间12月15日凌晨3点,美联储货币政策委员会FOMC会后宣布,将政策利率联邦基金利率的目标区间从3.75%至4.00%上调到4.20%至4.50%,加息幅度50个基点。至此,美联储已连续7次货币政策会议加息,利率区间也达到了2007年以来的最高水平。

但值得注意的是,这是美联储今年3月启动本轮加息周期以来首次放慢加息速度,也是自5月初以来联储首度一次加息50个基点。而在此前的四次会议中,美联储都是激进加息75个基点,保持着1994年11月以来最大的单次加息幅度。

本次美联储的加息幅度符合市场预期,会议纪要显示,11月初的货币政策会议上,大多数与会联储官员认为,可能很快适合放慢加息,本次的加息50个基点的决策也得到了FOMC投票委员的全票赞成。

加息50个基点的消息公布后,美股市场迎来巨震。盘中,道琼斯指数一度跳水近700点,纳斯达克指数、标普500指数亦迅速转跌,跌幅一度超1%。截至收盘,美股三大指数的跌幅有所收窄,道指跌0.42%,纳指跌0.76%,标普500指数跌0.61%。

美股明星科技股尾盘亦集体下挫,亚马逊、苹果涨1%后均转跌约1%、AMD跌超3%,特斯拉、英伟达跌超2%,热门中概股跑赢美股大盘,纳斯达克中国金龙指数涨0.5%。每日优鲜涨近14%,网易涨超4%,富途控股、哔哩哔哩涨超2%。

其实,美股尾盘巨震的另一个原因是,鲍威尔的新闻发布会。其表示,加息50个基点仍很大,但继续加息“可能”适宜,未来加息还有一段路要走。历史教训强烈警告不要过早放松政策,将坚持到任务完成为止,加息速度不再是最重要的问题,利率的最终水平更重要。

同时,鲍威尔强调,坚定地致力于将通胀率恢复至2%的目标,在确信美国通胀率向2%靠拢之前不会降息,到目前为止,10月和11月的通胀数据确实显示出价格压力减轻,不过需更多证据才能确信通胀正在下降。

但鲍威尔承认,最新数据提高了美联储对通胀将回落的信心,预计将在此方面“加速取得进展”。这一表态也让美股止住了跌势,临近尾盘一度短暂转涨。

值得一提的是,在美联储动手之后,全球超级央行周迎来高峰,欧洲央行和英国央行大概率也会相继宣布加息50基点,瑞士、挪威、墨西哥等国家央行也有可能宣布加息。

当前全球市场更关注的是,12月的放缓加息是否会成为美联储这一轮加息周期的“分水岭”。

“加息风暴”或将持续更久

很显然,市场对于12月加息50个基点已有充分预期,当前市场更关心的是,美联储在2023年的加息路径。

正如鲍威尔所言,加息速度不再是最重要的问题,未来利率的最终水平更重要。

作为2022年的最后一次利率决议,美联储公布了市场关注的利率水平点阵图,其中显示,相比今年9月发布的点阵图,本次美联储决策者预计的明后年利率水平都高于9月预期,显示明年的紧缩程度超过联储此前预期水平。

从中值预期的角度来看,FOMC对于2023年年底的终值利率预期从三个月前的4.6%升至5.1%,意味着,后续可能还有75个基点的加息,之后在2024和2025年分别降息1个百分点。

关于点阵图,鲍威尔说,今年的每一次经济预测摘要,美联储都提高了对峰值利率的估计。美联储对2023年利率的预测将代表当前利率峰值的预期。鲍威尔称,根据美联储所知,经济预测摘要是对峰值的最佳估计。

另外,本次会后公布的最新经济展望显示,美联储官员继续上调2023年即明年和2024年的利率预期,预计的三年间利率最高水平中位值超过5%,联储还上调了2025年的利率预期水平,显示届时利率中位值还远超联储的通胀目标2%,较目标高出100个基点以上。

美联储将在2023年2月1日(北京时间2月2日凌晨)召开下一次议息会议。截至北京时间周四04点30分,CME“美联储观察”工具显示,联邦基金利率期货预测明年2月加息25个基点或50个基点的概率分别为60%和34%。

按照目前的预期,假设美联储2023年2月将加息幅度继续放缓至25个基点,则未来有可能仍有三次息,即明年5月达到峰值5.00%-5.25%。

通胀、就业与经济衰退

除了加息,市场的关注焦点还有:通胀、就业与美国经济的衰退风险。对此,美联储会后公布的最新经济展望都有所提及。

经济展望显示,美联储未继续大幅下调今年的GDP增速预期,但联储仍在继续下调2023年、2024年的增速预期,其中明年的预期增速不足9月预期的一半。

其预计2022年GDP增长0.5%,9月预期增长0.2%,2023年和2024年的GDP预期增速分别为0.5%和1.6%,9月预计分别为1.2%和1.7%。

鲍威尔也在新闻发布会上表示,美国经济与去年相比大幅放缓,不过数据显示,本季度美国经济将温和增长,没有人知道美国是否会陷入衰退,实现“软着陆”的路径很窄,但仍有可能。

同时,联储下调了今年的失业率预期,明年到2025年这三年间的失业率预期均上调,并将今年到2025年四年间的个人消费支出价格指数(PCE)通胀预期和今年到后年的核心PCE通胀预期也都上调,2025年的PCE通胀与核心PCE通胀都接近联储的通胀目标2%。

具体来看,2022年失业率预期从9月的3.8%下调至3.7%,2023年和2024年的失业率预期都从4.4%上调至4.6%;2022年PCE通胀率预期从9月的5.4%上调至5.6%,2023年的PCE通胀率预期从2.8%上调至3.1%,2024年的预期从2.3%上调至2.5%。

对于就业市场,鲍威尔称,美国劳动力市场仍然极度紧俏,尽管职位空缺比今年早些时候有所减少,但劳动力市场仍然失衡。

机构评论称,从字里行间看,鲍威尔似乎是在说,他们今天的沟通,他们的点阵图调整,都在试图传达更多的紧缩即将到来,金融市场最好为此做好准备。

投行高盛表示,市场对终端利率更低的预期和明年下半年降息的乐观情绪一直对美联储不利,在我们看来是不现实的,除非看到市场出现金融危机或流动性枯竭,迫使美联储介入并降息。预计美联储将加息至5%以上并保持在这一水平。在这一点上,货币政策仍然不是限制性的。如果明年通胀率低于联邦基金利率,而美联储维持利率不变,货币政策可能就会是限制性的。

以上内容为资讯信息快照,由td.fyun.cc爬虫进行采集并收录,本站未对信息做任何修改,信息内容不代表本站立场。

快照生成时间:2022-12-15 13:11:55

本站信息快照查询为非营利公共服务,如有侵权请联系我们进行删除。

信息原文地址: